Para onde quer que você olhe, os preços dosbens de consumo, imóveis, ações e títulos estão em alta. Isto significa que opoder de compra do dinheiro está em declínio. Pois se, digamos, os preços dasações subirem, sua unidade monetária pode comprar menos ações. O que tambémsignifica é que, embora as pessoas que possuem ativos, cujos preços aumentam,fiquem “mais ricas”, as pessoas que possuem dinheiro ficam “maispobres”.

Você pode dizer: por que se preocupar?Algumas pessoas são mais espertas do que outras. Eles astutamente entram em”ativos reais” e evitam reter dinheiro, enquanto outros sãopreguiçosos demais e perdem sua chance de lucrar. Um grande problema com estetipo de pensamento, entretanto, é que ignora a causa-raiz do aumento geral dospreços: o sistema de moeda fiduciária.

– Moeda Fiduciária Redistribui Rendimento eRiqueza

No sistema monetário fiduciário de hoje, osbancos centrais, em estreita cooperação com os bancos comerciais, aumentamimplacavelmente a quantidade de dinheiro por meio da expansão do crédito. Ouseja, eles aumentam o crédito e, portanto, emitem dinheiro novo do nada,dinheiro que não é respaldado por poupanças reais.

Os primeiros destinatários do novo dinheirosão, naturalmente, os beneficiários: eles podem trocar seu novo dinheiro porbens e serviços a preços inalterados. Conforme o novo dinheiro é passado de mãoem mão, a demanda por itens vendáveis aumenta, o que se traduz em preços demercadorias mais altos.

Os recebedores tardios do novo dinheiro sópodem comprar a preços já elevados. Dito isto, a renda e a riqueza dosprimeiros recebedores do novo dinheiro aumentam às custas dos últimos, semmencionar todas aquelas pessoas que nada ganham com o aumento da ofertamonetária. A emissão de moeda fiduciária cria vencedores e perdedores.

Isto é diferente do que acontece em ummercado genuinamente livre, no qual as pessoas negociam voluntariamente umascom as outras e ambas as partes se beneficiam. Em um regime de moedafiduciária, os primeiros recebedores de dinheiro novo colhem um “lucroinesperado” às custas de todos aqueles que entrarem na filaposteriormente.

Na situação atual, não há como escapardesta redistribuição coercitiva de renda e riqueza. Os governos monopolizaram aprodução de dinheiro e as pessoas precisam usar a moeda fiduciária do governo.”Candidatos a dinheiro alternativo” foram proibidos ou tornados nãocompetitivos por leis de curso legal e/ou por sujeitá-los a impostos sobreganhos de capital e/ou IVA’s (impostos sobre valor agregado).

A emissão de moeda fiduciária não pode ser,e não deve ser, benéfica para todos; é feita para favorecer alguns emdetrimento de outros. Em geral, aqueles que têm fácil acesso ao créditobancário pertencem claramente aos que se beneficiam: governos, bancoscomerciais e de investimento, grandes empresas, o setor financeiro em geral.

Os desfavorecidos são, em geral, aquelesgrupos que realizam um tipo de negócio bastante distante da produção dedinheiro dos bancos centrais e comerciais: negócios que não recebem pedidos econtratos do grupo de primeiros recebedores do novo dinheiro.

– Uma Definição Enganadora de Inflação

Nos últimos anos, a corrente meainstream deeconomia tem argumentado que a inflação é, na verdade, um aumento nos preçosdos bens de consumo em mais de 2% ao ano, e muitas pessoas parecem acreditarnisto. No entanto, esta é uma conceituação enganosa do “fenómeno dainflação” por várias razões.

O aumento da moeda fiduciária não apareceapenas nos preços dos bens de consumo, mas também afeta os preços dos ativos -os preços de, digamos, ações, títulos, imóveis, arte, etc. Nas últimas décadas,as políticas inflacionárias dos bancos centrais mostraram-se predominantementeno aumento dos preços dos ativos e não em aumentos acentuados nos preços ao consumidor.

Deve ficar claro, entretanto, que umaumento nos preços dos ativos corrói o poder de compra do dinheiro com a mesmaeficácia que um aumento nos preços dos bens de consumo. No entanto, os bancoscentrais, com o apoio intelectual da economia dominante, defendem a ideia demedir a inflação em termos de variações nos preços dos bens de consumo, mas nãonos preços dos ativos.

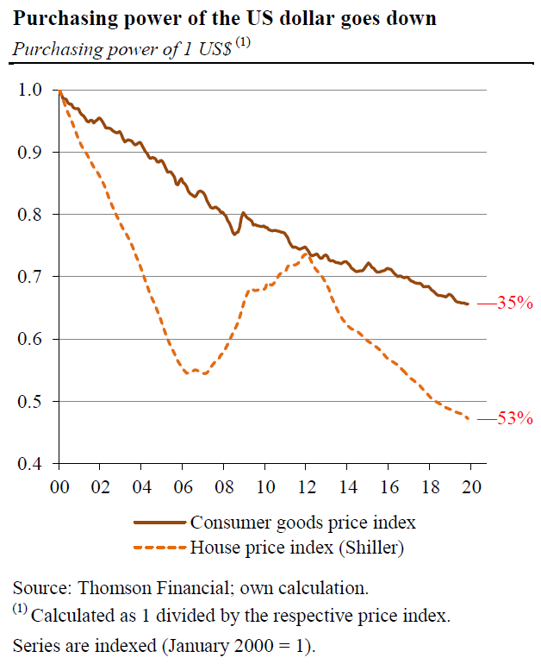

Há boas razões para acreditar que a perdareal do poder de compra do dinheiro é (muito) maior do que o sugerido pelasestatísticas de preços de bens de consumo. Por exemplo, no período de 2000 a2019, o dólar americano (se e quando mantido em dinheiro) perdeu 35% de seupoder de compra em comparação aos preços dos bens de consumo.

No mesmo período, perdeu 53% de seu poderde compra em termos de habitação. Em outras palavras, as pessoas têm de gastarmais do que o dobro da quantidade de dinheiro em uma casa hoje em comparação aoque se gastava há 20 anos (as demais coisas permanecendo iguais), ou têm deeconomizar o dobro do tempo ou pedir o dobro emprestado.

Figura 1 – Poder de Compa de 1 DólarAmricano

Linha Marrom (Índice de Preços de Bens deConsumo); Linha Tracejada Laranja (Índice de Preços de Imóveis Residenciais).

– Boom e Bust

A principal consequência da emissão demoeda fiduciária é que booms artificiais são acionados. O aumento da oferta decrédito não apoiado pela poupança real empurra a taxa de juros do mercado paraum nível artificialmente baixo, o que por sua vez desestimula a poupança,aumenta o consumo e também alimenta investimentos adicionais.

A notícia dolorosa é que o boom trazconsumo excessivo e maus investimentos. As pessoas vivem além de suaspossibilidades. Elas consomem mais e economizam menos em relação ao que teriamse a taxa de juros do mercado não tivesse sido reduzida artificialmente. Asempresas realizam investimentos que, sob condições de mercado desimpedidas, naverdade não são lucrativos.

No entanto, enquanto as taxas de juros domercado permanecerem artificialmente reduzidas por meio de injeções de moedafiduciária emitida por meio da expansão do crédito, o boom será mantido. Se oinfluxo de crédito e dinheiro adicionais secar, entretanto, e a taxa de jurosdo mercado retornar ao seu nível normal, o boom irá acabar.

As pessoas gostam do boom e detestam obust. Assim, uma vez iniciado o boom, os bancos centrais podem contar com oapoio de políticos, bancos, firmas industriais, sindicatos, empregados e atéaposentados para tomar todos os tipos de medidas para mantê-lo a funcionar.Ninguém quer pagar a conta gerada pelo boom.

Como resultado, o banco central reduz astaxas de juros a níveis cada vez mais baixos e injeta cada vez mais crédito nosistema para manter o boom. As chances são de que, sob tal política, a enganosaexpansão econômica possa continuar por um certo tempo, mas serão necessáriascada vez mais “medidas agressivas” para fazê-lo.

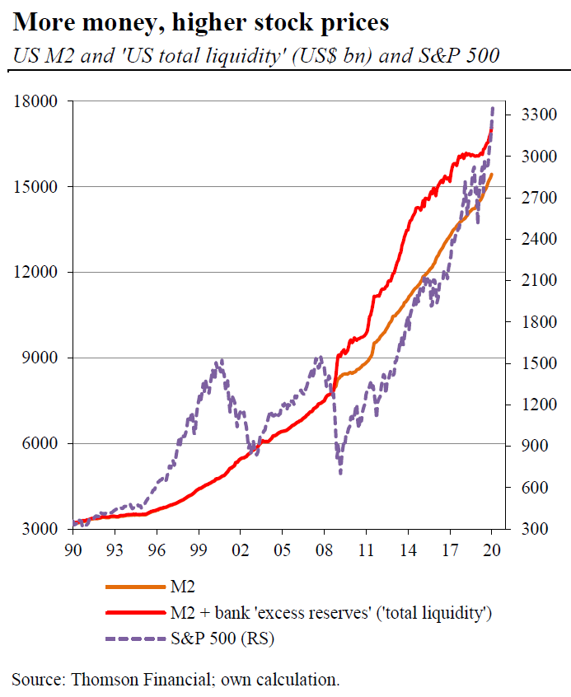

Figura 2 – Mais Dinheiro, Maiores Preços de Ações

Linha Laranja (M2); Linha Vermelha (M2 +Reservas Bancárias em Excesso = Liquidez Total); Linha Roxa (S&P 500).

Não é preciso muito para compreender o queesta estrutura de incentivos corrupta traz: inflação contínua do banco central.Eles vão tentar continuar a inflar os preços dos ativos, porque isto sustenta oboom e eles se safam: as pessoas não reclamam da “inflação de preços dosativos” e não culpam as políticas monetárias dos bancos centrais por isto.

Dito isto, a lição a aprender é a seguinte:a moeda fiduciária – seja dólar americano, euro, renminbi chinês, libraesterlina, franco suíço etc – provavelmente continuará a perder seu poder decompra com o tempo. Alguns mais rápidos, outros talvez menos rapidamente. Masas pessoas devem estar cientes de que a moeda fiduciária não é uma reservaconfiável de valor.

Pode chegar um momento em que o sistema demoeda fiduciária entre em colapso total, pois a inflação é uma política que nãopode durar. Não sabemos quando soará o toque de morte do regime de moedafiduciária. Dito isso, o conselho é este: não confie suas economias em moedafiduciária e não espere pelo crash ainda.

Artigo originalmente publicado no MisesInstitute.

Tradução e edição de André Marques.

Autor: Dr. Thorsten Polleit é EconomistaChefe da Degussa e Professor Honorário da Universidade de Bayreuth. Ele tambématua como consultor de investimentos.

Nota: As opiniões expressas neste artigonão necessariamente vão totalmente de acordo com as da Elementum Portugal e dotradutor/editor deste artigo.

Português

Português English

English Español

Español