Na semana passada, o governo anunciou que irá substituir os Certificados do Tesouro Poupança Crescimento (CTPC), lançados em 2017, pelosCertificados do Tesouro Poupança Valor (CTPV), com rentabilidades mais baixas.

Como anunciado no comunicado do conselho de ministros, “O Conselho de Ministros aprovou hoje, porvia eletrónica, a resolução que cria os Certificados do Tesouro Poupança Valor,um instrumento de poupança que permite o acesso a dívida pública por parte doscidadãos, com taxa fixa garantida e características que se aproximam das atuaiscondições de financiamento da República.”

Esta mudança surge no contexto daexpectativa da manutenção das taxas de juros artificialmente baixas por partedo Banco Central Europeu (BCE) por mais tempo. Taxas de juro mais baixassignificam menos rendimento para investimentos de renda fixa (o preço dostítulos aumentam e os juros caem). Desta forma, para obter um rendimento maior,o investidor vê-se obrigado a investir em ativos mais arriscados, como ações. Açõessão mais arriscadas sobretudo num contexto de taxas de juro artificialmentebaixas + quantitative easing, pois se cria uma economia “zumbificada” e inflacionária, o que faz com que as empresas se endividem mais e invistam menos em produtividade.Isto, por sua vez, aumenta o risco das mesmas, pois um aumento de juros (pormenor que seja) pode deixar a empresa em dificuldades financeiras -já que sua produtividade (que poderiaaumentar suas receitas ao longo do tempo) não aumenta -de maneira que haja uma queda de suas ações,e perdas para os investidores.

Se o banco central não interferisse na taxa dejuros, esta seria determinada pela preferência temporal presente na economia (portanto, jamais poderia ser negativa). Desta forma, oincentivo à poupança seria maior (pois haveria um retorno maior e maissustentável, já que os juros não seriam controlados), havendo boas oportunidadesna renda fixa. E investimentos em ações seriam menos arriscados, pois os cicloseconómicos seriam mitigados.

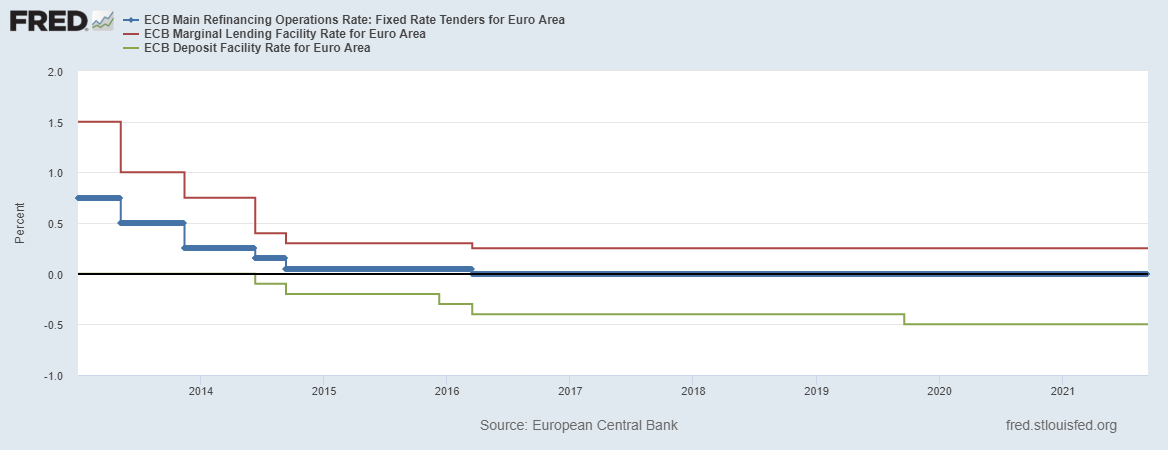

As taxas de juro da zona euro são: Deposit Facility Rate (taxa que os bancos podem utilizar para fazerdepósitos overnight no eurosistema), Main Refinancing Operations Rate (taxaque provê a maior parte da liquidez ao sistema bancário) e Marginal LendingFacility Rate (que oferece crédito overnight aos bancos do eurosistema). Veja estas taxas na figura 1 (MainRefinancing Operations Rate: linha azul, Marginal Lending Facility Rate: linhavermelha, Deposit Facility Rate: linha verde).

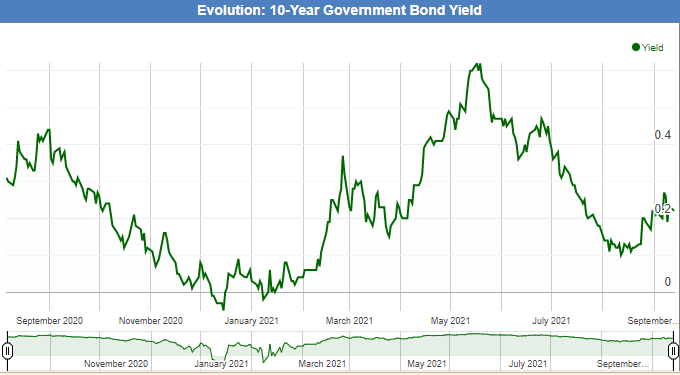

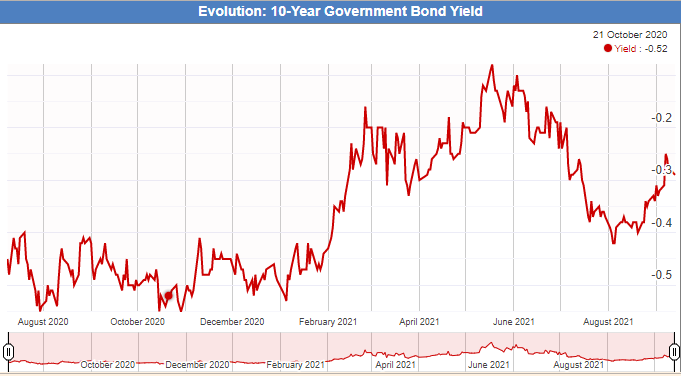

A figura 2, por sua vez, mostrao título de dívida de 10 anos de Portugal, que está a render apenas 0.22%, comoé possível ver na figura 2 (lembrando que a dívida pública de Portugal em 2020fechou em 133.6% do PIB).A título de comparação, o título de dívida de 10 anos da Suíça (cuja dívidafechou em 42.9% do PIB em 2020 e cuja economia é muito mais economicamentelivre, e, portanto, saudável, do que a portuguesa) está a render -0.29% (figura3). Uma diferença que não reflete o realrisco do título português.

Figura 1 – Taxas de Juro da Zona Euro(2013-2021)

Fonte: St. LouisFed – Elaboração Própria.

Figura 2 – Rendimentodo Título de Dívida de 10 Anos de Portugal (06/08/2020 – 13/09/2021)

Fonte: countryeconomy.com

Figura 3 – Rendimentodo Título de Dívida de 10 Anos da Suíça (09/07/2020 – 13/09/2021)

Fonte: countryeconomy.com

A intervenção do banco central na taxa dejuros, portanto, elimina bons investimentos (e sustentáveis) tanto na rendafixa (títulos) quanto na renda variável (ações).

Os CTPC têm a maturidade de sete anos eoferecem uma taxa média bruta de 1,35%, acrescida de um prémio a partir do segundoano em função do crescimento da economia.

Não houve informações, entretanto, sobre ataxa de remuneração dos CTPV, sua maturidade, e nem se vão, também, entregarbónus em função do desempenho da economia.

André Marques

Português

Português English

English Español

Español