No primeirosemestre de 2021, o mercado de ouro da China (o maior consumidor de ouro domundo) já havia mostrado sinais de recuperação, com uma demanda de 547 toneladas (um aumento de 69.2%). O maior consumidor deouro do mundo continuou com esta tendência no início do segundo semestre, em setembro, assim como em outubro. E agora temos dados atualizados sobre as importações chinesas de ouro emoutubro e das retiradas de ouro da Shanghai Gold Exchange (SGE), a bolsa deOuro de Xangai, em novembro.

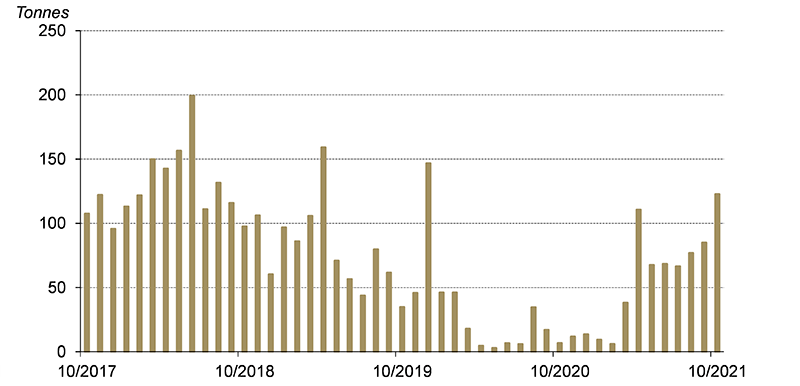

O país importou123 toneladas de ouro em outubro, um aumento de 38 toneladas em relação ao mêsanterior. As importações atingiram o maior nível desde dezembro de 2019. Noacumulado do ano, a China importou 651 toneladas de ouro, um aumentosignificativo em relação a 2020:

Figura 1 –Importações Chinesas de Ouro (OUT 2017-OUT2021)

Fonte: WGC.

As importaçõestotais de ouro no terceiro trimestre totalizaram 228 toneladas, representandoum aumento anual de 171 toneladas.

Também houve umarecuperação da demanda de ouro por parte do retalho e dos grossistas da Chinanos últimos meses.

As retiradas deouro da SGE chegaram a 158 toneladas em novembro, um aumento mensal de 22toneladas. Desde o início deste ano, o SGE registou retiradas de ouro de 1552toneladas, um aumento significativo com relação ao ano anterior e 5% acima donível de 2019.

De acordo com o World Gold Council (WGC), as preocupações com a inflação e o baixo custo de oportunidade de comprarouro (devido às baixas taxas de juro reais)podem levar a um maior crescimento da demanda por ouro no futuro.

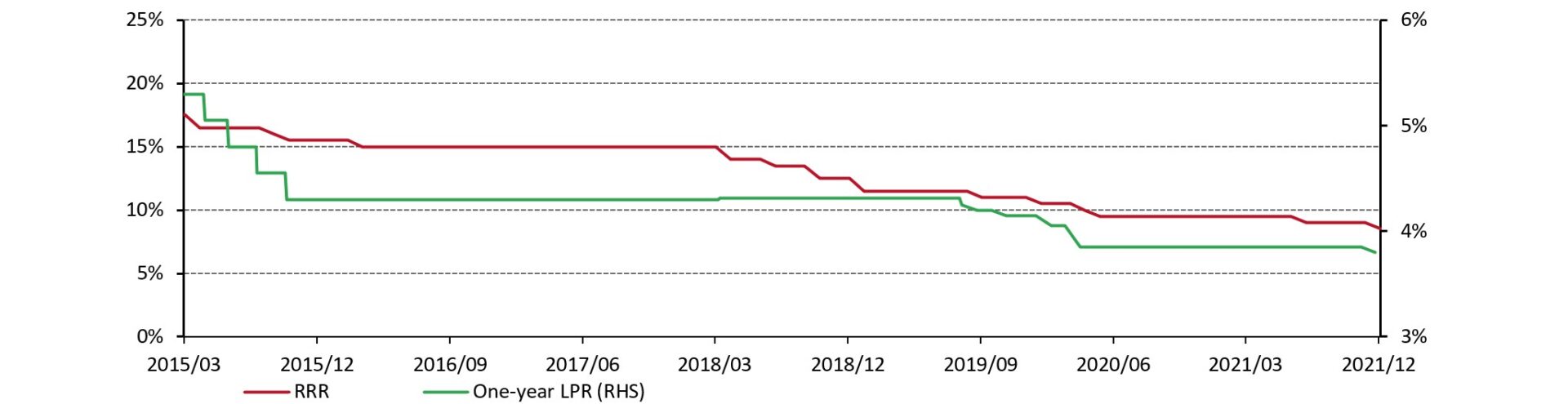

O analista do WGCRay Jia afirmou que o banco central da China (People’sBank of China PBoC) tem mantido uma política monetária acomodativa (ou seja,com taxas de juro artificialmente baixas). Em 15 de dezembro, o PBoC fez um cortede 0.5% na taxa de reservas compulsórias que as instituições financeiras têm demanter depositadas junto ao PBoC, a Required Reserve Ratio (RRR), injetandocerca de 1.2 trilhões de yuans no mercado. Este foi o segundo corte do RRR em2021. O PBoC também reduziu, em 20 de dezembro, a taxa de juros que os bancoscomerciais cobram de empréstimos corporativos, a Loan Prime Rate (LPR), de umano em 5 pontos-base (0.05%), a primeira redução em 20 meses.

Figura 2 –Required Reserve Ratio e Loan Prime Rate (2015-2021)

Required ReserveRatio (Linha Vermelha, Eixo da Esquerda); Loan Prime Rate (Linha Verde, Eixo daDireita).

Fonte: WGC.

Jia tambémmencionou que enquanto os investidores globais estão a avaliar a possibilidadede aperto monetário dos principais bancos centrais (ou seja, diminuição de seusbalanços e aumento de juros) em um futuro próximo, a China fez cortes nos juros.O analista acredita que as medidas de flexibilização da política monetária daChina podem levar a pelo menos duas consequências:

1 – Para osChineses, o Custo de Oportunidade de Deter Ouro Deve Cair

Jia afirma que o aumento da inflação nos últimos meses e a expectativa de que os preços ao consumidor aumentem ainda mais em 2022, podem fazer com que o rendimento real (rendimento nominal subtraído da taxade inflação de preços) dos títulos de dívida do governo (10 anos), muitas vezesvisto como o custo de oportunidade de deter ouro, caia ainda mais.

Figura 3 – RequiredReserve Ratio e Rendimento Nominal dos Títulos de Dívida de 10 Anos do GovernoChinês (2010-2021)

Required ReserveRatio (Linha Vermelha, Eixo da Esquerda); Média Semanal do Rendimento dosTítulos de Dívida do Governo Chinês (Linha Verde, Eixo da Direita).

Fonte: WGC.

2 – O Yuan(Chinese Yuan – CNY), a Moeda da China, Pode Sofrer uma Pressão deDesvalorização

Jia menciona que,em geral, uma taxa de juros mais baixa aumenta a demanda por moedasestrangeiras e reduz a demanda pela moeda nacional. Além disto, uma menor taxade juros tende a resultar em uma maior oferta da moeda nacional (com umademanda menor), diminuindo seu valor.

A divergência entrea política monetária da China e de outras regiões pode acelerar a depreciaçãodo Yuan. Isto ocorre porque o capital tende a entrar em regiões com rendimentoscrescentes e sair de países com taxas de juros em queda, criando maior demandapor moeda estrangeira e reduzindo a demanda pela moeda do país de menorrendimento.

O analistafinaliza com quatro implicações para a demanda de ouro físico na China em 2022:

– O Rendimentodos Títulos do Governo de 10 Anos: um custo de oportunidade mais baixo demanter ouro muitas vezes é um bom precedente para a demanda local de barras emoedas de ouro;

– Inflação: osinvestidores tendem a comprar mais produtos físicos de ouro para preservação deriqueza quando a inflação de preços aumenta;

A Moeda Nacional:a demanda por barras e moedas de ouro aumenta quando há uma desvalorização damoeda local, à medida que os investidores buscam proteção do poder de compra;

Renda: há umacorrelação positiva entre a demanda de barras e moedas de ouro e as mudanças narenda das famílias no período anterior. Normalmente, os consumidores chinesescompram mais barras e moedas do metal amarelo para presentear ou para economizara longo prazo quando sua riqueza aumenta.

André Marques

Português

Português English

English Español

Español