Após anunciar otapering (expressão referente a uma diminuição sistemática das compras deativos por parte do banco central) em novembro, o Federal Reserve (Fed), banco centraldos EUA, anunciou mais uma redução das compras de ativos na semana passada e três elevações dos juros em 2022.

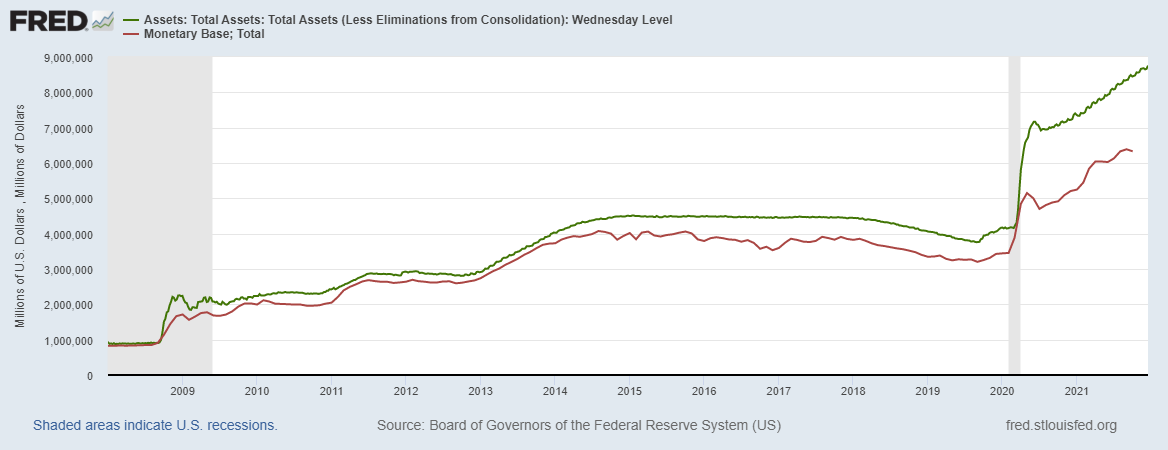

Antes do anúnciodo tapering em novembro, o Fed estava a comprar cerca de US$ 120 mil milhões emativos por mês (US$ 80 mil milhões em títulos de dívida federais e US$ 40 milmilhões em títulos lastreados em hipotecas, as Mortgage Backed Securities –MBS). Ou seja, o balanço do Fed (que já ultrapassou os US$ 8.7 trilhões) vinhaa sofrer aumentos de cerca de 120 mil milhões todos os meses (o que significaque a base monetária, o M0, aumentava a um ritmo semelhante):

Figura 1 –Balanço do Fed e M0 (2008-2021)

M0 (LinhaVermelha); Balanço do Fed (Linha Verde).

Fonte: St. LouisFed – Elaboração Própria.

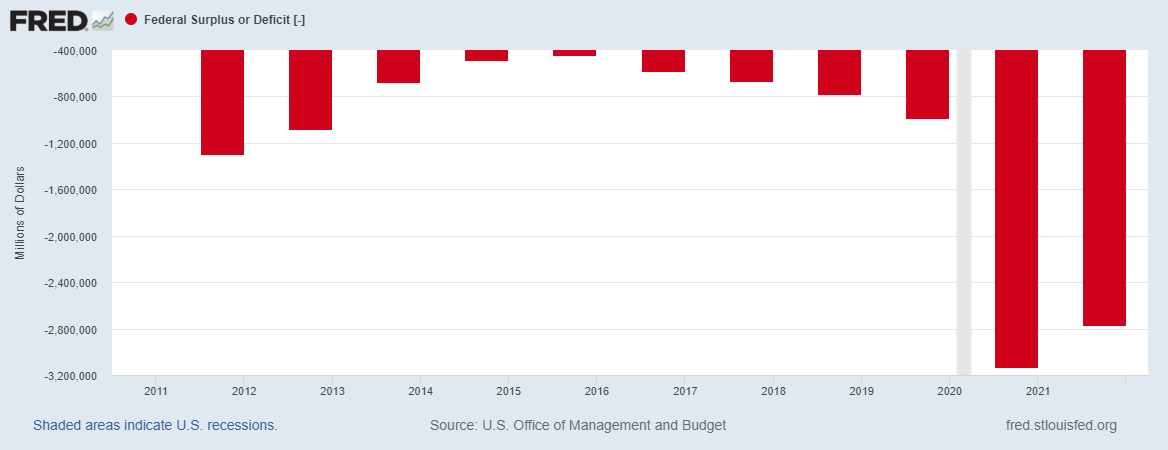

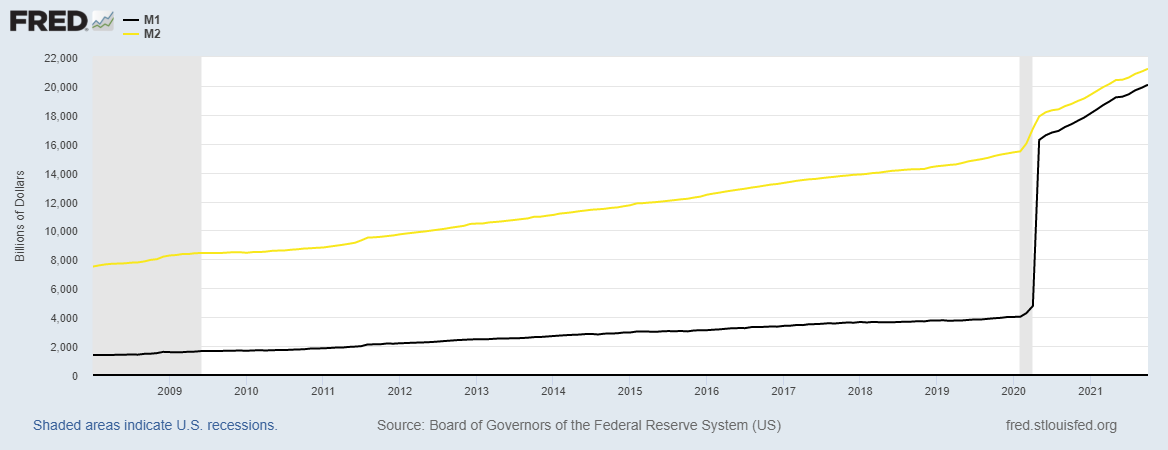

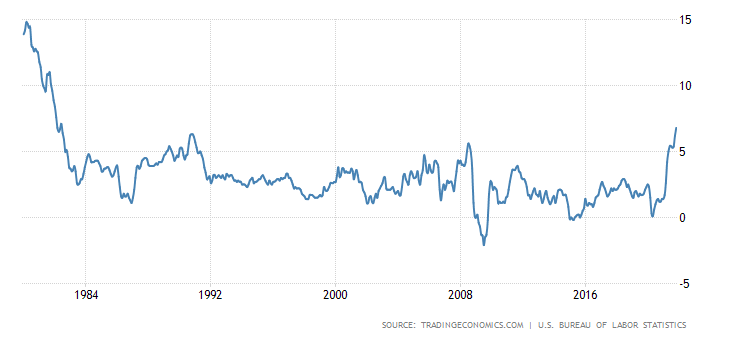

E, como o Fed temcomprado muitos títulos de dívida federais recém-emitidos (para cobrir boaparte do défice orçamentário federal – figura 2), o dinheiro criado pelo Fed égasto pelo governo e entra diretamente na economia, aumentando os agregados M1e M2 (M1: moeda em circulação e depósitos à ordem; M2: M1 + depósitos a prazo),como é possível ver na figura 3. E, desta forma, a inflação de preços aoconsumidor anual (o CPI – Consumer Price Index) disparou neste ano, atingindo6.8% (maior taxa desde 1982) em novembro (figura 4):

Figura 2 – DéficeOrçamentário dos EUA (2011-2021)

Fonte: St. LouisFed – Elaboração Própria.

Figura 3 – M1 eM2 dos EUA (2008-2021)

M1 (Linha Preta);M2 (Linha Amarela).

Fonte: St. LouisFed – Elaboração Própria.

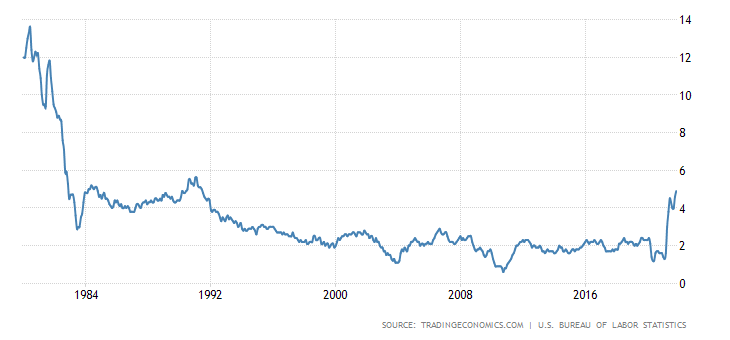

Figura 4 – CPI(1980-2021)

Fonte: TradingEconomics – Elaboração Própria.

O Core CPI (queexclui preços de alimentos e energia), atingiu a taxa anual de 4.9% em novembro(maior taxa desde 1991):

Figura 5 – CoreCPI (1980-2021)

Fonte: TradingEconomics – Elaboração Própria.

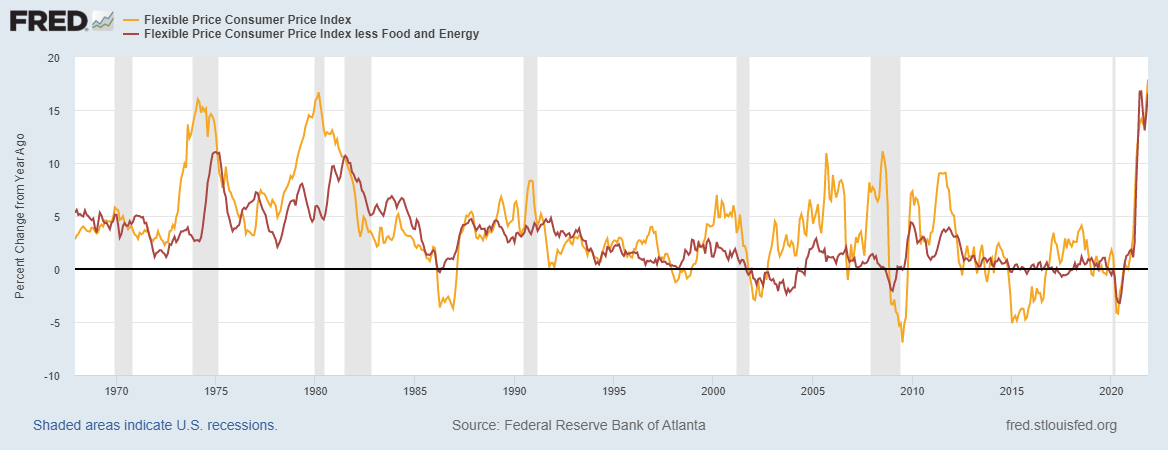

E o FlexiblePrice Consumer Price Index, que mensura preços de itens do CPI que são muitomais flexíveis às condições económicas, possuindo uma variação maior, está em 17.9%,maior nível de toda a série histórica deste índice, que começou em 1967:

Figura 6 – FlexiblePrice Consumer Price Index (1967-2021)

Flexible PriceConsumer Price Index (Linha Laranja); Flexible Price Consumer Price IndexExcluindo Alimentos e Energia (Linha Vermelha).

Fonte: St. LouisFed – Elaboração Própria.

Em novembro, oFed anunciou que iria diminuir as compras de títulos de dívida federais em US$10 mil milhões por mês e de MBS’s em US$ 5 mil milhões por mês. Ou seja, seriauma redução de US$ 15 mil milhões por mês. Porém, na semana passada, anunciouque o tapering sofrerá mais uma redução (de US$ 30 mil milhões por mês – 20milhões para títulos de dívida federais e 10 mil milhões para MBS’s) e que,partir de janeiro, o Fed irá comprar mensalmente, pelo menos, US$ 40 milmilhões de títulos de dívida federais e US$ 20 mil milhões de MBS’s. Alémdisto, anunciou que, na próxima reunião do FOMC (Federal Open Market Committee,o comité de política monetária do Fed), este ritmo de redução deve permanecer.Ou seja, a partir de fevereiro, é possível que as compras de ativos pelo Fedsofram mais uma redução de US$ 30 mil milhões. É possível, portanto, que, aindano primeiro semestre de 2022, o Fed encerre o tapering, parando de aumentar obalanço.

Porém,pelo menos até agora, o Fed não fez um tapering significativo. Apenas entre 8 e15 de dezembro o balanço do Fed sofreu um aumento de US$ 92.1 mil milhões. Como ainda temos duas quartas-feiras até o fim de dezembro (os dados do balaçosão atualizados todas as quartas-feiras), teremos de ver se ainda haverágrandes aumentos. Além disto, assimcomo o fez em novembro, o FOMC afirmou que “está preparado para ajustar o ritmode compras se houver mudanças nas perspetivas económicas”. Ou seja, há umaabertura para o Fed aumentar o ritmo de compras de ativos caso haja um mínimode perturbação no mercado financeiro ou na economia real.

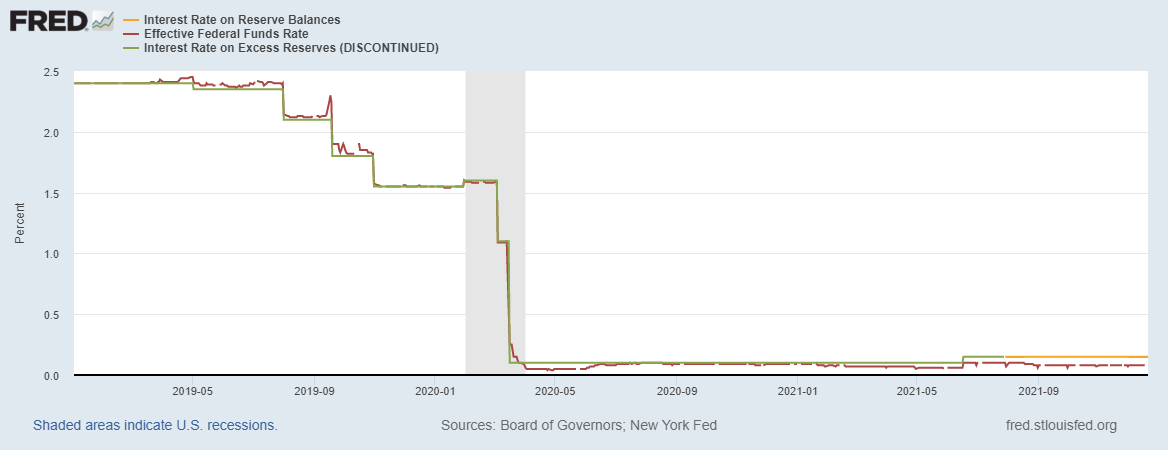

O Fed nãoaumentou a taxa de juros. O IORB (Interest Rate on Reserve Balances) que é aprincipal taxa que o Fed utiliza para influenciar o FFR (Federal Funds Rate, ataxa básica de juros dos EUA) está em 0.15%. Em julho de 2021, o IORBsubstituiu o IOER (Interest Rate on Excess Reserves, a taxa de juros que osbancos recebiam do Fed sobre as reservas em excesso que mantinham junto ao Fede que era a principal taxa que o Fed utilizava, desde 2008, para influenciar oFFR) e o IORR (Interest Rate on Required Reserves, a taxa de juros sobre asreservas compulsórias que os bancos devem manter junto ao Fed). Parasaber os detalhes sobre como o Fed passou a influenciar o FFR através do IOER apartir de 2008, leia aqui, nas páginas 29 a 35 e leia estes artigos (parte 1 e parte 2).

Veja na figuraseguinte como o FFR fica quase no mesmo patamar que o IOER (e, agora, o IORB):

Figura 7 – FFR,IOER e IORB (2019-2021)

FFR (LinhaVermelha); IOER (Linha Verde); IORB (Linha Laranja).

Fonte: St. LouisFed – Elaboração Própria.

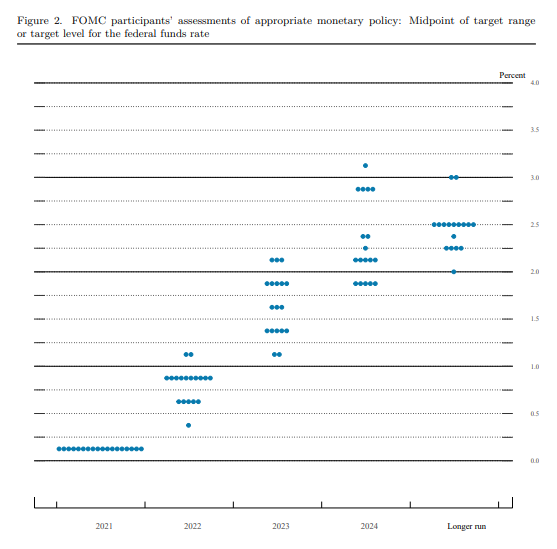

Porém, a projeçãoda maior parte dos membros do FOMC para o alvo dos juros até o final de 2022 éde 0.75%-1% (atualmente está em 0%-0.25%).Ou seja, o alvodos juros sofreria três aumentos de 0.25% em 2022. Veja na figura seguinte a projeção dos membrosdo FOMC para o alvo do FFR nos próximos anos:

Figura 8 –Projeção dos Membros do FOMC para o FFR

Fonte: Federalreserve.gov

Observe quealguns membros projetam juros acima de 2.5% (patamar em que o FFR estava emdezembro de 2018, quando houve uma queda significativa nos índices de bolsaamericanos e em setembro de 2019 houve uma crise no mercado das operaçõescompromissadas e o Fed passou a injetar liquidez neste mercado (na prática, fazendoQuantitative Easing, aumentando seu balanço). O Fed havia começado a diminuir seu balanço no final de 2017 (mas já em setembro de 2019 voltou aaumentá-lo) ecomeçou a subir os juros em dezembro de 2015 (mas voltou a baixá-los no primeirosemestre de 2019).

Ou seja, o Fed jánão conseguiu diminuir seu balanço e aumentar os juros anteriormente. Da mesmaforma, novamente, o mais provável é que a economia não suportaria um aumento dejuros. O Fed parou de subir os juros para evitar uma queda significativa dosmercados no final de 2018, quando a taxa de juros havia atingido apenas 2.5%.Naquela época, a dívida federal dos EUA estava em “apenas” US$ 22 trilhões; hoje,já ultrapassou os US$ 29 trilhões. E as dívidas dos estados, dos municípios, de empresas e de consumidores, tambémestão maiores. Portanto, é possível que o patamar máximo que a taxa básica dejuros pode atingir sem que haja complicações no mercado financeiro e naeconomia real já é menor que 2.5%. O Fed possui um espaço ainda menor parasubir juros neste momento (e só diminui confirme as dívidas aumentam).

Além disto, osganhos não realizados dos bancos comerciais estão a cair e podem tornar-se emperdas não realizadas. Um aumento/diminuição do valor dos ativos que o bancopossui em seu balanço representa um ganho/perda não realizada (que ocorreriacaso os ativos fossem vendidos). Uma das medidas que o Fed costuma tomar para converteras perdas não realizadas em ganhos não realizados é diminuir o FFR.

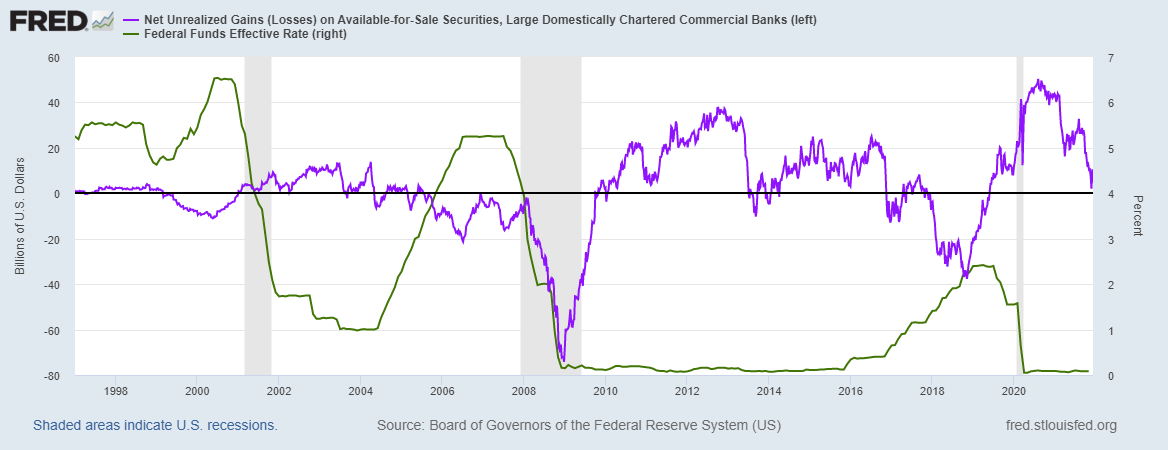

Veja na figuraseguinte que quando o Fed aumentava o FFR (linha verde, eixo da direita) osbancos passavam a ter perdas não realizadas (linha roxa, eixo da esquerda,abaixo de 0), e, para impedir isto, o Fed passava a diminuir o FFR. Veja tambémque as recessões económicas (representadas pelas barras cinzas) ocorriam depoisocorrerem perdas não realizadas (o que não significa uma certeza de que haveráuma recessão após futuras perdas não realizadas, já que há outros fatores aserem considerados):

Figura 9 –Ganhos/Perdas Não Realizadas dos Bancos e FFR (1997-2021)

Ganhos/Perdas NãoRealizadas dos Bancos (Linha Roxa, Eixo da Esquerda); FFR (Linha Verde, Eixo daDireita).

Fonte: St. LouisFed – Elaboração Própria.

E uma redução dascompras de ativos pelo Fed (ou até uma eventual contração de seu balanço, quesignificaria venda dos ativos em posse do Fed para os bancos, o que diminuiriao valor dos ativos) e aumento do FFR diminui o valor dos ativos, o que podefazer com que os bancos venham novamente a ter perdas não realizadas (sendomais um motivo pelo qual o Fed não deve conseguir aumentar os juros sem quehaja complicações no mercado financeiro).

André Marques

Português

Português English

English Español

Español