Nota do Editor:Este artigo é antigo (publicado em 2018), mas creio que seja uma boademostração das consequências das taxas de juro negativas da zona euro e dasregulações estatais.

Embora a crise doeuro pareça distante, já que todos os países da zona euro registaram déficesgovernamentais abaixo de 3% do PIB, há um problema para o euro que continua a crescer:a não resolvida crise bancária. E este não é um problema pequeno. Os balançosdo eurosistema e dos bancos do euro totalizaram € 30 mil bilhões/trilhões emjaneiro de 2018, ou seja, cerca de 291% do PIB.

Os bancoseuropeus estão em apuros por diversos motivos.

Primeiro: aregulamentação bancária tornou-se mais rígida após a crise financeira. Comoconsequência, os custos regulatórios e de conformidade aumentaramsubstancialmente. Hoje, os bancos têm de cumprir as exigências das autoridadesnacionais, da Autoridade Bancária Europeia, do Mecanismo Único de Supervisão,da Autoridade Europeia dos Valores Mobiliários e dos Mercados e dos bancos centraisnacionais. Estando atualmente em impressionantes 4% da receita total, os custosde conformidade devem aumentar para 10% da receita total até 2022.

Segundo: existemriscos ocultos nos balanços dos bancos. O facto de haver algo suspeito nosativos dos bancos europeus pode ser rapidamente detetado ao comparar acapitalização de mercado dos bancos ao seu valor contábil. A maioria dos bancoseuropeus tem Preço sobre o Valor Patrimonial por Ação (P/VPA) abaixo de 1. OP/VPA do German Commerzbank é de 0.49, o do Deutsche Bank está em 0.36, o doUniCredit italiano em 0.23, o do Greek Piraeus Bank em 0.14 e o do grego AlphaBank em 0.34. [Nota do editor: veja detalhes sobre o P/VPA aqui].

Com um P/VPA abaixode 1, comprando um banco pelos preços atuais e liquidando seus ativos pelovalor contábil, um investidor poderia ter lucros. Por que os investidores nãoestão a fazer isto? Simplesmente porque não acreditam no valor contábil dosativos dos bancos. Os ativos são obtidos de maneira muito otimista aos olhosdos participantes do mercado. Considerando que o rácio do capital (capitaldividido pelo total do balanço) do setor bancário do euro é de apenas 8.3%, umaavaliação em baixa dos ativos poderia evaporar rapidamente o capital.

Terceiro: astaxas de juros baixas contribuíram para o aumento dos preços dos ativos. Os preçosdas ações e dos títulos aumentaram devido à política monetária do BCE, gerandolucros contábeis para os bancos. A política monetária, assim, sustentouartificialmente os lucros bancários nos últimos anos.

Quarto: de acordocom o BCE, os empréstimos inadimplentes, ou seja, os empréstimos em que osdevedores atrasaram os seus pagamentos, ascendem a € 759 mil milhões/bilhões, i.e,30% do capital dos bancos.

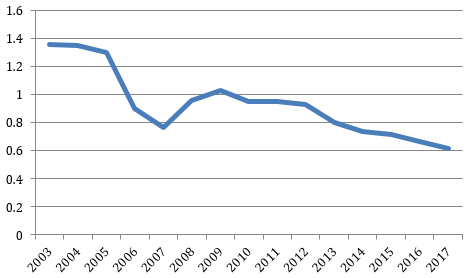

Quinto: maisproblemas para os bancos estão por vir. Devido às taxas de juro artificialmentebaixas, as taxas de insolvência caíram. Na Alemanha, em 2003, 39470 empresas (1.36%das empresas existentes) tornaram-se insolventes. Em 2017, as insolvênciascaíram para 20200 empresas (0.62%).

Taxa deinsolvência na Alemanha, em % (2003-2017)

Fonte: Creditreform.de

Empresas que deoutra forma teriam de falir podem sobreviver devido a taxas de juro próximas azero. Sua sobrevivência tem custo, pois sugam recursos que poderiam ser usadosem outros projetos. Em todos os anos da política de taxa de juros a 0% do BCE,10 mil falências são adiadas, aumentando o estoque de empresas zumbis. Asempresas zumbis contribuem para o crescimento anêmico porque usam recursos quepoderiam ser usados de forma mais produtiva em outras linhas de produção. Umavez que as taxas de juro aumentem rapidamente, estas empresas zumbis ficarão emdificuldades e as taxas de insolvência voltarão a níveis mais normais, levandoa problemas para os bancos.

Sexto: taxas dejuro mais baixas têm causado sérios problemas à margem de juros líquida dosbancos. O passivo, a transformação e a margem de crédito dos bancos caíram. Amargem passiva resulta do investimento de depósitos de clientes bancários nomercado interbancário overnight. Os bancos podiam ganhar tradicionalmente umamargem desta forma, mas não em um mundo de taxas interbancárias negativas. Amargem de transformação resulta da transformação da maturidade, quando um bancotoma um empréstimo de curto prazo de um cliente e empresta a longo prazo paraoutro cliente. Com uma curva de rendimento achatada, esta transformação rendemenos do que normalmente. Tomar emprestado a 0% para emprestar a longo prazo a0% não é lucrativo. Além disto, quando os bancos emprestam a longo prazo ataxas de juros muito baixas e as taxas de curto prazo começam a aumentar, asmargens caem ainda mais.

A margem decrédito resulta do risco de empréstimo. Os bancos tentam compensar a queda damargem passiva e de transformação assumindo riscos de crédito mais elevados. Acompetição dos bancos neste campo também reduz a margem de crédito. Assim, apolítica de taxa de juros a 0% do BCE canibalizou a lucratividade tradicionaldos bancos.

Sétimo: os bancosda zona euro ainda estão intimamente ligados a seu governo. Em janeiro de 2018,os bancos da zona euro detinham € 3.536 mil milhões/bilhões. A dívida públicaregistada em seus balanços equivale a 13% do total de seus balanços. Quando, napróxima recessão, a crise da dívida soberana surgir novamente, os bancos podemesperar perdas em sua carteira de dívida soberana.

Quando as taxasde juros aumentarem no futuro, os bancos enfrentarão várias dificuldades.Primeiro: os empréstimos inadimplentes aumentarão e as empresas zumbis irão àfalência. Em segundo lugar, os empréstimos bancários a taxas de juros baixas delongo prazo tornar-se-ão mais difíceis de refinanciar com lucro. Terceiro: ospreços dos ativos cairão, levando a perdas. O governo pode ter problemas.

Como resultadodestas perdas, os bancos serão forçados a restringir os créditos à medida queseu capital diminuir. Ironicamente, a política de taxa de juro a 0% do BCE,projetada para promover a expansão do crédito, finalmente levará a umacontração do crédito. Haverá uma recessão severa e uma queda na oferta dedinheiro. A crise não só colocará em risco o sistema bancário, mas o euro comotal, porque os conturbados governos da zona euro tentarão recapitalizar seusbancos por meio da monetização de dívidas recém-emitidas.

Artigooriginalmente publicado no Mises Institute.

Tradução e ediçãode André Marques.

Autor: PhilippBagus é presidente da Elementum Internacional e professor de Economia naUniversidade Rey Juan Carlos, em Madrid. Também é membro do quadro editorial darevista Processos de Mercado. É autor de diversos livros que incluemA Tragédia do Euro (Inglês-US e Português-BR) e In Defense of Deflation. E coautor de Blind Robbery! How The Fed, Banks And Government Steal OurMoney, Small States. Big Possibilities e DeepFreeze: Iceland’s Economic Collapse.

Nota: As opiniõesexpressas neste artigo não necessariamente vão totalmente de acordo com as daElementum Portugal e do tradutor/editor deste artigo.

Português

Português English

English Español

Español