Na semana passada, o Federal Reserve – Fed (o banco central dos EUA) aumentou a taxa básica de juros em 0.25%, após um aumento de 0.5% em dezembro.

A taxa de juros encontra-se agora em 4.65%. A taxa anual de inflação ao consumidor dos EUA (o consumer Price Index – CPI) tem diminuído nos últimos meses, atingindo 6.5% em dezembro. Porém, como já mencionei em outros artigos, este é o CPI oficial, que sofreu alterações na sua metodologia na década de 1990 (veja como aqui). Segundo o Shadow Government Statistics, se calculado com a metodologia da década de 1980, o CPI também diminuiu nos últimos meses, mas está pouco abaixo de 15%.

Esta diminuição do CPI deve-se sobretudo ao facto de que os agregados monetários do dólar americano pararam de aumentar. Como o Fed não está mais a comprar títulos de dívida federais e títulos hipotecários (as Mortgage Backed Securities – MBS’s), a base monetária (M0) não está a aumentar e até passou por uma pequena contração desde abril (e o balanço do Fed segue o mesmo padrão, conforme a figura 1). Já os agregados M1 (moeda em circulação e depósitos à ordem) e M2 (M1 + depósitos a prazo), que incluem o dinheiro que circula na economia e que realmente influenciam os preços ao consumidor, também pararam de aumentar nos últimos meses, passando por uma ligeira contração desde março após um aumento significativo em 2020 em 2021.

Figura 1 – Balanço do Fed e M0 (2019-2023)

M0 (Vermelho); Balanço do Fed (Verde).

Fonte: St. Louis Fed – Elaboração Própria.

Este último aumento da taxa de juros elevou o IORB (Interest Rate on Reserve Balances), que é a principal taxa que o Fed utiliza para influenciar o FFR (Federal Funds Rate, a taxa básica de juros dos EUA), de 4.4% para 4.65%. Em julho de 2021, o IORB substituiu o IOER (Interest Rate on Excess Reserves, a taxa de juros que os bancos recebiam do Fed sobre as reservas em excesso que mantinham junto ao Fed e que era a principal taxa que o Fed utilizava, desde 2008, para influenciar o FFR) e o IORR (Interest Rate on Required Reserves, a taxa de juros sobre as reservas compulsórias, ou seja, que os bancos devem manter junto ao Fed). Para saber os detalhes sobre como o Fed passou a influenciar o FFR através do IOER a partir de 2008, leia aqui, nas páginas 29 a 35 e leia estes artigos (parte 1 e parte 2).

Veja na figura seguinte como o FFR fica quase no mesmo patamar do IOER (e, agora, quase no mesmo patamar do IORB):

Figura 2 – FFR, IOER e IORB (2019-2023)

FFR (Vermelho); IOER (Verde); IORB (Laranja).

Fonte: St. Louis Fed – Elaboração Própria.

Apesar de o Fed ter diminuído o ritmo de aumento da taxa de juros, o Federal Open Market Committee – FOMC (o comité de política monetária do Fed) negou que possui planos para encerrar ou reverter o ciclo de aumento de juros e afirmou que continuará a aumentar a taxa de juros até que a política monetária seja restritiva o suficiente para trazer o CPI de volta à meta de 2%.

Porém, como afirmou Ryan McMaken, as projeções do Fed não possuem um bom histórico de acerto:

“Claro, as previsões publicamente declaradas do FOMC sobre seu comportamento futuro são essencialmente inúteis como previsões precisas. Isso foi ilustrado repetidas vezes. Por exemplo, um ano atrás, nem sequer um membro do FOMC previu que a taxa-alvo subiria acima de 4% em 2022 ou 2023. Em setembro de 2022, todos os membros, exceto um, passaram a prever que uma taxa acima de 4% seria necessária para reduzir o CPI. Isso ocorreu após anos de negações categóricas de que o Fed aumentaria a taxa-alvo até 2023 e que a inflação era ‘transitória’. É claro que essas previsões se mostraram tão erradas que o Fed abandonou o forward guidance em 2022 e o FOMC adotou uma estratégia de adivinhar uma nova taxa-alvo a cada mês. Em outras palavras, eles estão a inventar [a política monetária à medida que o tempo passa].”

Ryan também afirma:

“Essa desconexão entre as previsões do Fed e a realidade também se estende à economia. Não se esqueça, por exemplo, de que meses após o início da Grande Recessão [Nota do editor: a recessão de 2008-2009], Ben Bernanke ainda previa que não haveria recessão em 2008. Essas ‘habilidades’ de previsão também foram exibidas no segundo semestre de 2021: o CPI começou a subir acima de 5%, mas o Fed nada fez e disse que tudo era transitório. Observe, por exemplo, como o CPI começou a subir em julho de 2021 e, no entanto, a taxa de juros permaneceu em 0.25% por mais oito meses. O Fed estava tão atrás da curva do CPI que, mesmo depois de aumentar a taxa de juros em 450 pontos-base, ainda está bem abaixo do CPI. Considerando as circunstâncias, a política monetária ainda é notavelmente frouxa.”

O FOMC também afirmou que continuará a reduzir o balanço:

“O Comitê continuará a reduzir suas posses de títulos do Tesouro e de mortgage backed securities, conforme descrito em seus planos anunciados anteriormente. O Comitê está fortemente empenhado em retornar [o CPI] ao seu objetivo de 2%.”

Porém, o Fed também deixou em aberto a possibilidade de reverter a política monetária, ao afirmar que o FOMC continuará a levar em consideração a “contração cumulativa” e os “o tempo que leva para que a política monetária afeta a atividade económica e o CPI”.

Como vimos na figura 1, até o final de julho, o balanço do Fed mal diminuiu (os ativos do Fed tiveram uma diminuição de menos de 1%). E, entre o pico atingido em 13 de abril de 2022 e 1º de fevereiro de 2023, o balanço do Fed teve uma redução de “apenas” US$ 531.8 mil milhões.

O Fed não está nem mesmo a seguir seu próprio plano de redução de balanço (não cumpriu sua meta de redução em sete dos últimos oito meses). O plano exigia que US$ 30 mil milhões em títulos do Tesouro dos EUA e US$ 17.5 mil milhões em MBS’s fossem retirados do balanço em junho, julho e agosto de 2022. Isso totalizava US$ 45 mil milhões por mês. O Fed disse que aumentaria o ritmo para US$ 95 mil milhões por mês em setembro de 2022. Diante do plano, o balanço do Fed deveria ter tido uma redução de US$ 655 mil milhões até o final de dezembro.

O patamar mais alto que o FFR atingiu no último ciclo de alta de juros (2015-2018) foi 2.4%. Em dezembro de 2018 (quando o FFR estava em 2.4%) houve uma queda significativa dos índices de ações americanos e em setembro de 2019 houve uma crise no mercado das operações compromissadas e o Fed passou a injetar liquidez neste mercado (na prática, fazendo Quantitative Easing, aumentando seu balanço). O FFR ultrapassou esse patamar em setembro e está agora a 4.65%. Isto significa que o Fed pode seguir a aumentar o FFR sem graves consequências para a economia real e/ou para o mercado financeiro? Pouco provável. No último ciclo de alta de juros, o Fed também realizou uma diminuição mais significativa de seu balanço, o que limitou ainda mais até que ponto o Fed poderia aumentar os juros (já que a venda dos ativos que estavam em posse do Fed faziam com que seus preços baixassem e os juros aumentassem). O Fed começou a diminuir seu balanço no final de 2017 (e voltou a expandi-lo em setembro de 2019). Quanto ao FFR, o Fed começou a aumentá-lo em dezembro de 2015 (mas voltou a diminuí-lo no primeiro semestre de 2019).

O governo federal continua a realizar enormes gastos. No ano fiscal de 2022 (de 1º de outubro de 2021 a 30 de setembro de 2022), o governo federal teve um défice orçamentário de US$ 1.35 trilhão. No ano fiscal de 2021 o défice orçamentário foi de US$ 2.78 trilhões; no ano fiscal de 2020, US$ 3.1 trilhões. O ano fiscal de 2022, portanto, foi a 7ª vez em que o governo federal teve um défice orçamentário maior do que US$ 1 trilhão. As quatro primeiras vezes foram após a crise financeira de 2008. O governo de Trump quase atingiu este patamar no ano fiscal de 2019. O défice de US$ 1.35 trilhão no ano fiscal de 2022 foi atingido devido ao défice orçamentário de US$ 430 mil milhões em setembro (o maior de todos em um mês de setembro, que costuma ter défices orçamentários menores), que ocorreu, sobretudo, devido ao perdão das dívidas estudantis. No ano fiscal de 2022, o total de gastos do governo foi de US$ 6.28 trilhões. O governo ainda está gastar dinheiro com “estímulos” relacionados ao COVID, o congresso aprovou mais um projeto de gastos e já se fala em aumentar o teto de gastos novamente. Além disso, ainda devemos ver o impacto do perdão das dívidas estudantis (já que o governo terá de se endividar mais para financiar tal medida). E não esqueçamos que um IORB mais alto significa que o Fed tem de pagar mais juros sobre as reservas bancárias, o que significa lucros menores para o Fed, o que significa que menos desses lucros serão entregues ao governo, o que significa que o governo terá um défice orçamentário maior se não aumentar impostos ou não cortar gastos.

O PIB americano teve uma contração anual de 1.6% no 1º trimestre desde ano e de 0.6% no 2º trimestre de 2022, o que configuraria uma recessão (é convencional em economia classificar dois trimestres seguidos de contração do PIB como uma recessão). Porém, no 3º trimestre de 2022, o PIB teve um aumento anual de 2.6%. Assim, os EUA não estavam oficialmente em recessão até o 3º trimestre de 2022. Entretanto, como afirmou o economista Daniel Lacalle, este aumento do PIB no 3º trimestre foi decorrente de uma melhora momentânea do saldo comercial:

“Se olharmos para os componentes do PIB, algumas surpresas pontuais podem reduzir o otimismo […] Toda a melhoria [do PIB] veio de um aumento [do saldo comercial, decorrente do aumento das exportações], principalmente de gás natural e petróleo, [e da diminuição das importações, o que aumentou o componente X-M (exportações- importações) do PIB]. É provável que esse enorme impulso do setor exportador seja revertido no 4º trimestre, já que o défice comercial nominal aumentou para US$ 72 mil milhões em setembro. O relatório antecipado mostra que as exportações caíram 1.5% enquanto as importações subiram 0.8%.”

A inadimplência dos empréstimos para automóveis está numa alta de 10 anos. Pequenas empresas estão com dificuldades de manter os pagamentos dos arrendamentos. E o mercado imobiliário está a contrair (apesar de o Fed mal ter diminuído suas posses de Mortgage Backed Securities – ver figura 3), conforme os juros das hipotecas aumentam (houve uma queda desde novembro, mas ainda estão num patamar superior à última máxima atingida em 2018).

Figura 3 – Ativos no Balanço do Fed (2021-2023)

Total de ativos (Roxo); Mortgage Backed Securities (Vermelho); Títulos de Dívida Pública Federal (Verde); Títulos de Dívida de Agências Federais* (Laranja).

*Títulos emitidos por empresas patrocinadas pelo governo federal (Government-Sponsored Enterprises – GSE’s), como Fannie Mae e Freddie Mac. Não é possível ver a linha no gráfico pois se trata de um valor de “apenas” US$ 2.3 mil milhões.

Fonte: St. Louis Fed – Elaboração Própria.

O número de pessoas empregadas diminuiu nos últimos meses e o crescimento real dos salários diminuiu pelo 21º mês consecutivo. A queda da quantidade de pessoas empregadas não foi acompanhada por uma queda do total de empregos numa proporção semelhante. Isto pode significar que muitas pessoas estão a trabalhar em um segundo emprego para fechar as contas.

Algumas curvas de juros continuam invertidas. Ou seja, as diferenças entre os juros de títulos de maior maturidade e de títulos de menor maturidade estão negativas (normalmente devem ser positivas, pois títulos de maior maturidade devem pagar mais juros pois são mais arriscados do que os de menor maturidade). Historicamente, inversão de curva de juros é um indicador antecedente de recessão (que costuma ocorrer entre 6 e 24 meses após a inversão). Isto ocorre porque, se os investidores de títulos de dívida esperam que haja uma recessão, antecipam que o banco central irá diminuir a taxa básica de juros. Esta expectativa faz com que os juros de longo prazo (de títulos de maior maturidade, como de 10 e 30 anos) diminuam relação aos de menor maturidade, invertendo a curva de juros. Claro, este não é um indicador preciso e não garante que haverá recessão. Porém, é sempre um fator importante a ser observado.

Figura 4 – Curvas de Juros de Títulos de Dívida Pública Federal dos EUA

30 Anos-10Anos (Azul); 10 Anos-5 Anos (Laranja); 10 Anos-2 Anos (Verde); 10 Anos-1 Ano (Amarelo); 10 Anos-3 Meses (Roxo).

Fonte: Trading View – Elaboração Própria.

Outro indicador de recessão, segundo Ryan McMaken, é o ‘gap’ entre o crescimento do agregado monetário M2 e o do agregado TMS (true money supply). O TMS foi desenvolvido por Murray Rothbard e Joseph Salerno e fornece uma melhor medida das flutuações da oferta monetária do que o M2. O TMS difere do M2 porque inclui depósitos do Tesouro no Fed (e exclui depósitos de curto prazo e fundos de retalho). A taxa de crescimento do TMS normalmente aumenta e se torna maior do que a taxa de crescimento do M2 nos primeiros meses de uma recessão. Isso ocorreu nos primeiros meses da recessão de 2001 e de 2007-2009. Um padrão semelhante apareceu antes da recessão de 2020. E isso aconteceu novamente a partir de maio deste ano, quando a taxa de crescimento do M2 caiu abaixo da taxa de crescimento do TMS pela primeira vez desde 2020. Ou seja, quando a diferença entre o M2 e o TMS passa de um número positivo para um número negativo, é um indicador bastante confiável de que a economia entrou em recessão. Podemos ver isso neste gráfico:

Figura 5 – Taxa de Crescimento do M2 Menos Taxa de Crescimento do TMS

Fonte: Mises Institute.

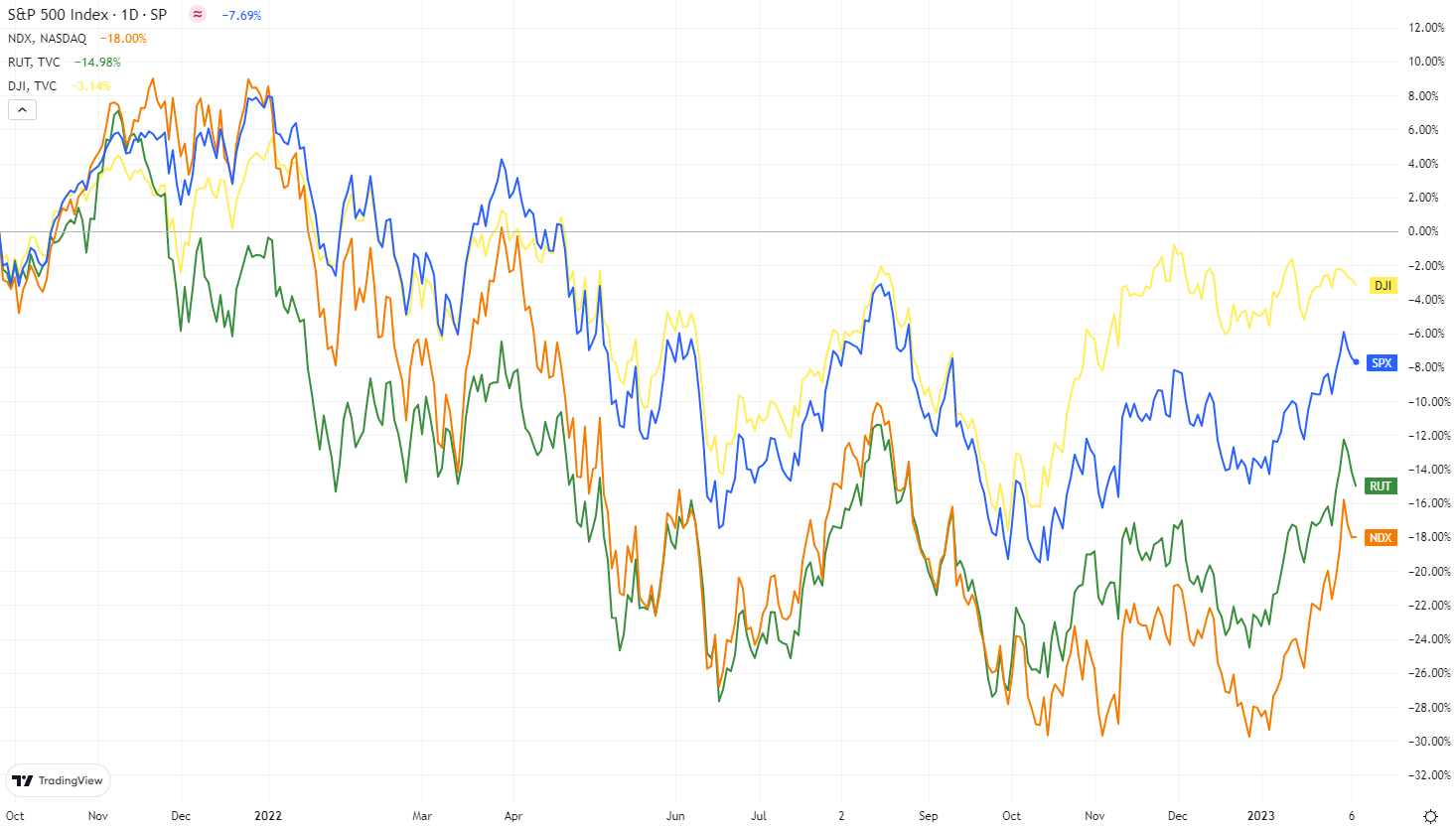

E os índices americanos de ações continuam sua tendência de queda observada desde o início deste ano, apesar da subida ocorrida desde outubro:

Figura 6 – Índices Americanos de Ações

S&P 500 (Azul); Nasdaq (Laranja); RUSSEL2000 (Verde); Dow Jones (Amarelo).

Fonte: Trading View – Elaboração Própria.

Todos estes são fatores que demonstram, no mínimo, uma fraqueza da economia americana. Isto, além do enorme défice orçamentário do governo federal, dificulta ainda mais o suposto comprometimento do Fed em diminuir o CPI.

André Marques

Português

Português English

English Español

Español