É convencional aafirmação de que o aumento das taxas de juro aumenta o custo de oportunidade deter ouro. E, com o Federal Reserve (Fed), o banco central dos EUA, a sinalizar trêsaumentos de juros (podendo atingir 0.75%-1%) em 2022, muitos investidorespassam a levar esta afirmação em conta. Porém, é necessário considerar as taxasde juro reais (a taxa nominal subtraída da taxa de inflação de preços). E estasestão negativas (a maioria) ou muito próximas a 0%. O aumento da taxa de juroreal, sim, poderia ser considerado (ao menos no curto prazo; afinal, atendência é que os governos desvalorizem as moedas, o que diminui a taxa dejuro real) um aumento do custo de oportunidade de ter ouro.

Primeiramente, épreciso enfatizar que, como explicamos aqui, astaxas de inflação de preços divulgadas pelos governos são, no mínimo, um poucomenores do que a inflação que realmente é sentia pelos consumidores. Porém,mesmo considerando os números divulgados pelos governos, as taxas de juro reaisestão mais negativas do que as nominais.

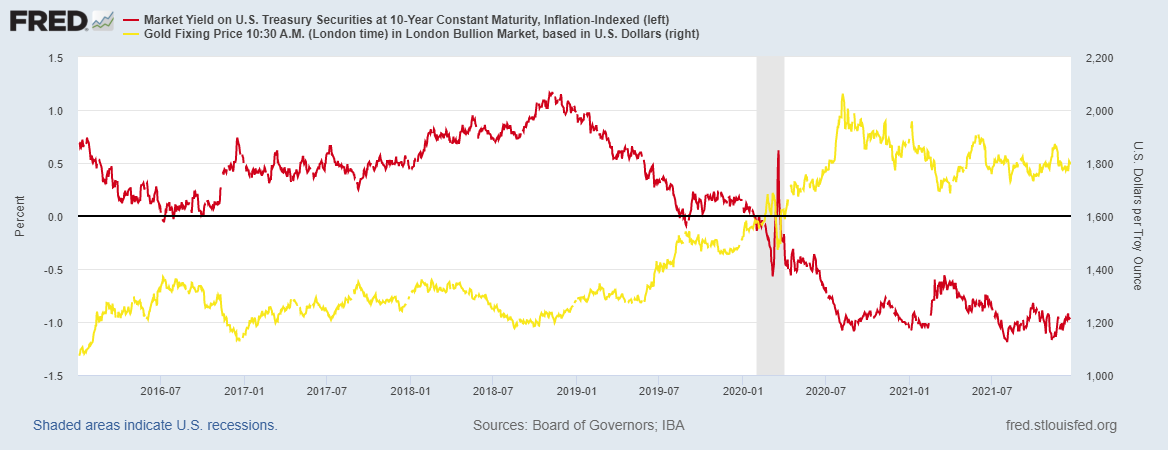

Vejamos primeiroa taxa de juro “real” de 10 anos dos EUA, representada pelos TIPS (TreasuryInflation-Protected Security), que são os títulos de dívida federais dos EUAque pagam o principal corrigido pela taxa de inflação de preços ao consumidor (o ConsumerPrice Index – CPI). Pus real entre aspas, pois os TIPS, pelo motivo quemencionei acima em relação à taxa de inflação divulgada pelo governo, não são uma boa defesa contra a inflação de preços (veja osdetalhes aqui). Observe no gráfico abaixo que, quando o rendimento dos TIPSaumenta, o preço do ouro cai e vice-versa:

Figura 1 – TIPS ePreço do Ouro (2016-2021)

TIPS de 10 Anos(Linha Vermelha, Eixo da Esquerda); Preço da Onça de Ouro em Dólares Americanos(Linha Amarela, Eixo da Direita).

Fonte: St. LouisFed – Elaboração Própria.

Veja que,atualmente, os TIPS de 10 anos estão a render -0.96%. Nem sequer estãopositivos. E o CPI dos EUA está em 6.8%. Onde está a proteção dos TIPS?

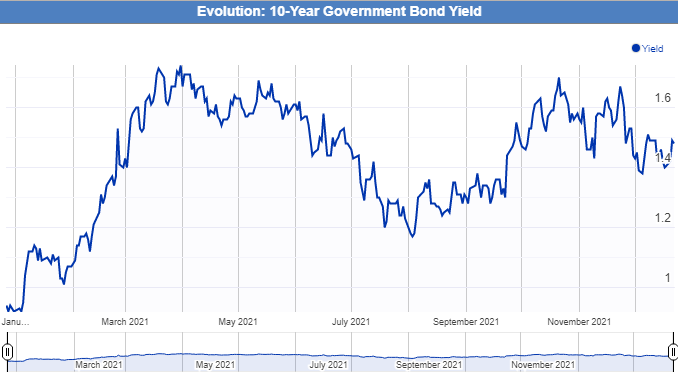

Já o título dedívida normal de 10 anos dos EUA está a render 1.48%. Considerando o CPI de6.8%, a taxa de juro real é de -5.32%:

Figura 2 – Títulode Dívida de 10 Anos dos EUA (JAN 2021-DEZ 2021)

Fonte: Countryeconomy.com

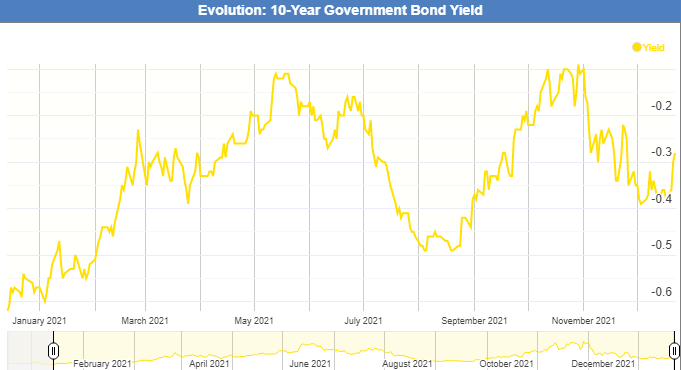

O da Alemanhaestá a render -0.28%. Considerando a taxa de inflação de preços anual da zonaeuro a4.9%, a taxa de juro real está a -5.18%:

Figura 3 – Títulode Dívida de 10 Anos da Alemanha (JAN 2021-DEZ 2021)

Fonte: Countryeconomy.com

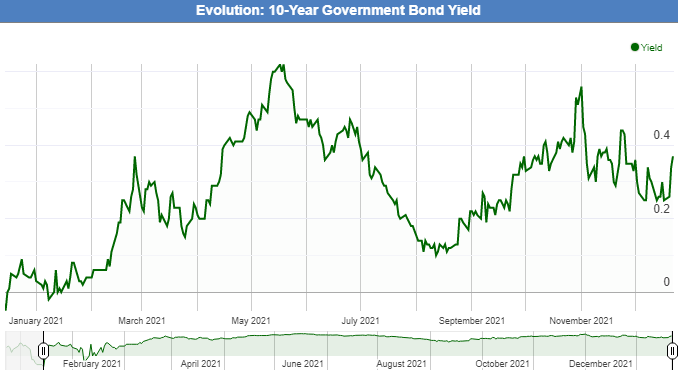

E o de Portugal estáa render 0.37%. Considerando a taxa de inflação de preços anterior de 4.9%, ataxa de juro real está a -4.53%, uma diferença muito pequena em relação aos-5.18% da Alemanha, considerando que a dívida pública de Portugal em 2020 foide 133.6% do PIB e a da Alemanha foi de “apenas” 69.8% do PIB (o que mostra a distorção do mercado detítulos gerada pelo BCE, que segue a inflacionar para comprar os títulos dedívida dos governos da zona euro):

Figura 4 – Títulode Dívida de 10 Anos de Portugal (JAN 2021-DEZ 2021)

Fonte: Countryeconomy.com

Veja aqui os rendimentos dos títulos de dívida de 10 anos de diversos outros países.Observe que quase todos estão com rendimentos negativos ou muito próximos a 0%.E os títulos de dívida de prazos mais curtos têm rendimentos menores do que osdos mais longos. Veja os dos EUA e os da Alemanha.

Portanto, não háum custo de oportunidade de se ter ouro.

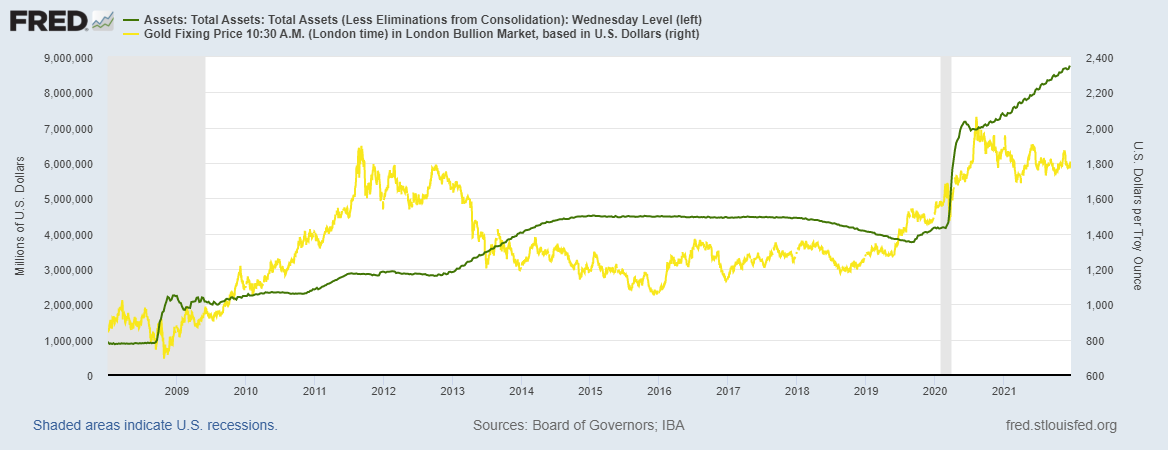

Então, por que opreço do ouro não sobe? Em grande parte, pelo mesmo motivo pelo qual parou desubir em 2011 e começou a baixar no final de 2012, mantendo-se relativamenteconstante entre 2013 e 2019 (quando voltou a subir): investidores einstituições financeiras acreditam que o Fed e os outros bancos centrais serãocapazes contrair seus balanços e combater a inflação de preços. Veja na figuraseguinte que, a partir de 2013, após uma queda, o preço do ouro manteve-serelativamente constante e só voltou a subir em 2019 (sobretudo depois que o FederalReserve voltou a aumentar seu balanço em setembro). Até 2018, o Fed afirmava que iriadiminuir seu balanço (e começou a fazê-lo em novembro de 2017) eaumentar os juros (e começou a fazê-lo em dezembro de 2015, mas voltou abaixá-los em 2019). Como o Fed voltou a aumentar o balançoe estava a baixar os juros, os investidores e as instituições financeiras passarama aumentar suas posições em ouro.

Figura 5 –Balanço do Fed e Preço da Onça de Ouro (2008-2021)

Balanço do Fed(Linha Verde, Eixo da Esquerda); Preço da Onça de Ouro em Dólares Americanos(Linha Amarela, Eixo da Direita).

Fonte: St. LouisFed – Elaboração Própria.

E a mesma coisaocorre agora. Investidores e instituições financeiras em geral acreditam que oFederal Reserve irá diminuir seu balanço e aumentar os juros, fazendo com que ocusto de oportunidade de se ter ouro aumente e o preço baixe. Por isto, o preçoda onça do ouro caiu e tem permanecido ao redor dos US$ 1800, mesmo com obalanço do Federal Reserve a crescer.

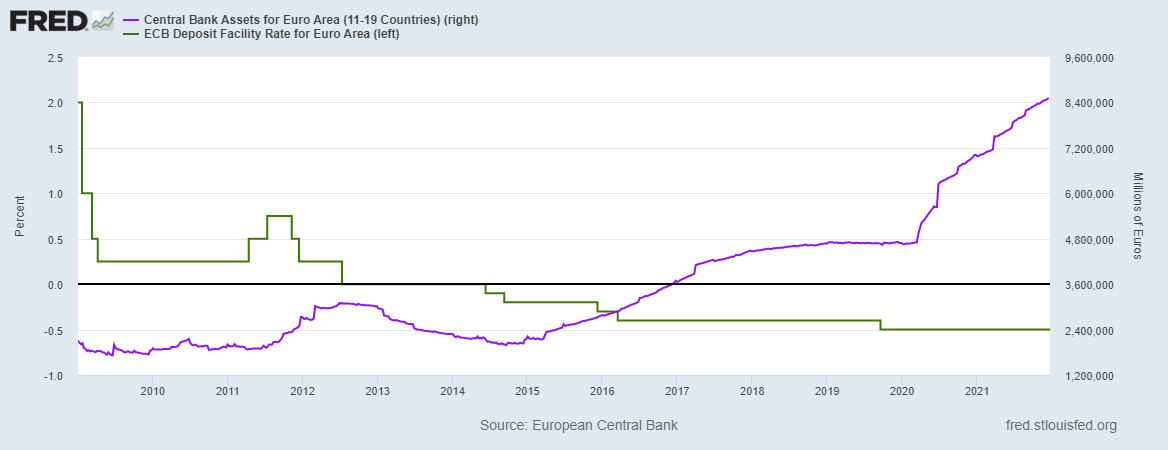

Como referi aqui obanco central dos EUA não deve conseguir elevar muito a taxa de juro sem quehaja complicações no mercado financeiro e na economia real. E, se os EUA, queainda possuem a principal moeda de reserva do mundo (o dólar americano), nãopodem inflacionar no atual ritmo sem evitar uma inflação de preços alta, o BCEé que não pode. E, mesmo assim, este segue a inflacionar, aumentando basemonetária (comprando títulos de dívida dos governos da zona euro). Do final denovembro a 17 de dezembro, o balanço do BCE sofreu um aumento de € 54.4 milmilhões e já ultrapassou os € 8.5 trilhões. E, desde2014, o BCE mantém a taxa de juro em patamar negativo:

Figura 6 –Deposit Facility Rate e Balanço do BCE (2009-2021)

Deposit FacilityRate (Linha Verde, Eixo da Esquerda); Balanço do BCE (Linha Roxa, Eixo daDireita).

Fonte: St. LouisFed – Elaboração Própria.

Neste artigo, Daniel Lacalle traz uma ótimaexplicação da atual situação do BCE:

“…apesar da crescente inflação de preços, a mais alta em três décadas na zonaeuro, o BCE mantém sua política monetária extremamente expansionista, taxasnegativas e recompra de títulos que representam 100% das emissões líquidas dos membrosda zona euro.

O BCE está preso numaposição difícil.

O BCE não podetomar medidas decisivas, pois os governos acostumaram-se a uma monetização semprecedentes que levou o balanço do BCE a disparar para 81% do PIB da zona euro [Notado editor: há pouco mais de um ano era 58%]. Em comparação, o balanço doFederal Reserve é de 37% do PIB dos EUA.

Se o BCE reduzir suapolítica expansionista, os Estados membros que continuam a aumentar o déficeestrutural não conseguirão suportar nem sequer uma ligeira subida das taxas dejuro.

Por outro lado,se o BCE mantiver seu enorme programa de compra de ativos e taxas negativas, oimposto inflacionário e a desaceleração económica podem condenar a zona do euroa uma estagflação [Nota do editor: situação de estagnação económica e altainflação de preços, como ocorreu nos EUA na década de 1970] que alguns paísesda zona do euro já experimentaram no passado.

O BCE está a levarà japonização [Nota do editor: expressão referente a estagnação que a economia do Japão enfrentou nas últimas três décadas e à preocupação de que outros países desenvolvidos seguirão omesmo caminho. Veja mais detalhes aqui] da Europa e agora não pode recuar.

O Federal Reserveexpôs mais uma vez por que o dólar é a moeda de reserva mundial e por queninguém deve copiar a política do Fed sem a demanda global por moeda desfrutadapelo dólar americano [Nota do editor: o que não quer dizer que isto não tenhaconsequências negativas também para os EUA]. O Federal Reserve pode realizaruma mudança brusca na política monetária e ver como os mercados a recompensam eatraem mais demanda por dólares. O BCE não pode se dar a este luxo.

A bola agora estáno telhado de Lagarde e do BCE: eles escolherão continuar a inflar a bolha dadívida de Estados membros fiscalmente irresponsáveis ou escolherão recuperara sanidade monetária e evitar a estagflação? Espero, para nosso bem, queescolham o último.”

André Marques

Português

Português English

English Español

Español