A inflação de preços anual da zona euro atingiu 5% em dezembro de 2021 e a estimativa é de que tenha atingido 5.1% em janeiro de 2022. Já os preços ao produtor industrial da zona euro tiveram um aumento anual de 26.2%em 2021.

Isto tem gerado uma pressão para que o BCE (Banco Central Europeu) faça uma política monetária menos inflacionista. E, em 3 de fevereiro, o BCE comunicou as suas decisões as decisões de política monetária (não havendograndes alterações em relação ao comunicado anterior, em dezembro), relativamente aos seus programas de aquisição de ativos (o PandemicEmergency Purchase Programme – PEPP e o Asset Purchase Programme – APP), àstaxas de juro e às operações de refinanciamento.

– Pandemic Emergency Purchase Programme – PEPP

No primeiro trimestre de 2022, o BCE pretenderealizar aquisições líquidas de ativos através do PEPP a um ritmo inferior aodo último trimestre de 2021 e deve descontinuar as aquisições líquidas deativos no final de março de 2022. Esta descontinuação deverá ser gradual egerida de modo a evitar interferências com a orientação de política monetáriado BCE.

O conselho do BCE afirmou que, em condições detensões na economia, a flexibilidade continuará a ser um elemento da políticamonetária sempre que haja ameaças aos objetivos da política monetáriapretendidos pelo BCE (ou seja, manter as taxas de juro baixas ou negativas e a meta “simétrica” de inflação de preços de 2%). Por exemplo, em caso de uma complicação do mercado relacionada com apandemia, os reinvestimentos do PEPP podem, em qualquer momento, ser ajustadosde forma flexível ao longo do tempo, por classes de ativos e entre jurisdições.Isto poderá incluir aquisições de obrigações do governo grego num montante acimadas renovações de reembolsos para evitar uma interrupção das aquisições nestajurisdição, o que poderia ser prejudicial à economia grega. As aquisiçõeslíquidas no contexto do PEPP podem também ser retomadas (ou seja, o BCE deixouaberta a possibilidade de voltar a adquirir ativos no âmbito deste programa,aumentando seu balanço), se necessário, para contrariar choques negativosrelacionados com a pandemia.

– Asset Purchase Programme – APP

Em consonância com uma redução gradual dasaquisições de ativos e para assegurar que a orientação da política monetáriapermanece coerente com a meta simétrica de inflação de preços mencionada acima,o Conselho do BCE decidiu, assim como em dezembro, estabelecer um ritmo mensalde aquisições líquidas de 40 mil milhões de euros no segundo trimestre e de 30mil milhões de euros no terceiro trimestre ao abrigo do APP. A partir deoutubro de 2022, o Conselho do BCE pretende manter as aquisições líquidas deativos ao abrigo do APP num ritmo mensal de 20 mil milhões de euros, enquantofor necessário, para manter a política acomodatícia das taxas de juro diretorasdo BCE. O Conselho do BCE espera que as aquisições líquidas cessem pouco antesde começar a aumentar as taxas de juro diretoras do BCE.

– Taxas de Juro

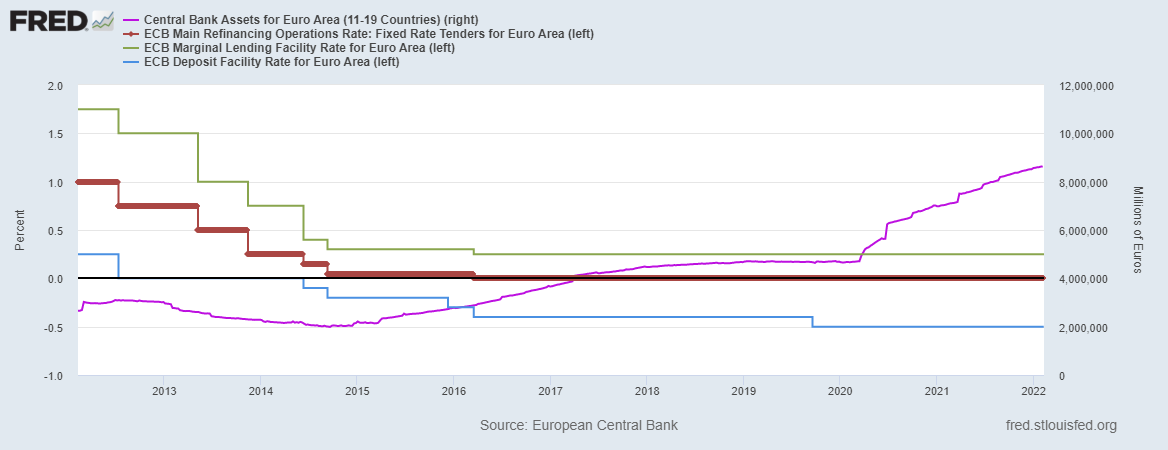

A taxa de juro aplicável às operaçõesprincipais de refinanciamento (Main Refinancing Operations Rate) e as taxas dejuro aplicáveis à facilidade permanente de cedência de liquidez (MarginalLending Facility Rate) e à facilidade permanente de depósito (Deposit Facility Rate)permanecerão inalteradas em 0%, 0.25% e −0.50%, respetivamente.

Com o objetivo de manter a meta simétrica deinflação de preços de 2% e em consonância com a sua estratégia de políticamonetária, o conselho do BCE espera que as taxas de juro diretoras do BCEpermaneçam nos níveis atuais ou em níveis inferiores até observar que ainflação atinja 2% “no médio prazo”, o que pode implicar um períodotransitório, durante o qual a inflação de preços se situe moderadamente acimada meta de 2%. Como mencionei aqui, esta mudança na meta de inflação de preços por parte do BCE pode ser interpretadacomo uma mera justificativa para manter a taxa de juros em patamar negativo.

Em 4 de fevereiro, o balanço do BCEultrapassou os € 8.63 trilhões. E, como mencionei aqui, devido ao aumento substancial do balanço do BCE as taxas de juro reais estãoainda mais negativas ou muito próximas a zero. Também mencionei que o BCE nãopode aumentar as taxas de juro sem gerar complicações na economia real e nomercado financeiro. Desde 2015, o BCE não diminuiu seu balanço. E, desde 2014,mantém as taxas de juro muito próximas a 0% (e abaixo de 0%, no caso do DepositFacility Rate).

Figura 1 – Taxas de Juro da Zona Euro eBalanço do BCE (2012-2022)

Main Refinancing Operations Rate (LinhaVermelha, Eixo da Esquerda); Marginal Lending Facility Rate (Linha Verde, Eixoda Esquerda); Deposit Facility Rate (Linha Azul, Eixo da Esquerda); Balanço doBCE (Linha Roxa, Eixo da Direita).

Fonte: St. Louis Fed – Elaboração Própria.

– Operações de Refinanciamento

O conselho do BCE continuará a acompanhar ascondições de financiamento bancário e a assegurar que o vencimento dos fundoscedidos no âmbito da terceira série de operações de refinanciamento de prazoalargado direcionadas (ORPA direcionadas III, que visa, especificamente, manter ou aumentar o crédito bancário de maislongo prazo a empresas e consumidores) não dificulta a transmissão regular dapolítica monetária. O conselho também deve avaliar com regularidade o modo comoas operações de refinanciamento direcionadas estão a contribuir para aorientação da política monetária. E anunciou que espera que as condiçõesespeciais aplicáveis no contexto das ORPA direcionadas III cessem em junho dopróximo ano.

O conselho do BCE avaliará igualmente acalibração apropriada do sistema de dois níveis para a remuneração de reservas,com vista a que a política de taxas de juro negativas não limite a capacidadede intermediação dos bancos num enquadramento de ampla liquidez excedentária.

– O BCE Está Encurralado

Assim como o banco central dos EUA (FederalReserve – Fed), o BCE não possui muito espaço para aumentar os juros sem provocar grandescomplicações no mercado financeiro e na economia real. Além disto, a aquisiçãode ativos (nomeadamente títulos de dívida de governos da zona euro) por partedo BCE é o que mantém os juros dos mesmo artificialmente baixos, e, portanto,mantendo artificialmente baixos os custos de financiamento dos déficesorçamentários destes governos.

A presidente do BCE, Christine Lagarde, aoresponder uma pergunta sobre os spreads dos rendimentos dos títulos de dívidados governos da zona euro (as diferenças entre os juros destes títulos), afirmou que não havia grandes spreads. Porém, curiosamente, a mera sinalização de um possível aumento de juros paragarantir a taxa de inflação de preços a 2% “no médio prazo” (como afirmouLagarde) aumentou a expectativa, por parte dos investidores e traders, de que o BCE iráaumentar os juros neste ano e gerou um aumento dos spreads:

Figura 2 – Spreads dos Juros dos Títulos deDívida de 10 anos | Itália-Alemanha e Grécia-Alemanha (Setembro 2021-Fevereiro2022)

Itália-Alemanha (Azul); Grécia-Alemanha(Laranja).

Fonte: Tradingview.com

O endividamento dos governos da Itália e aGrécia são (dados provisórios do 3º trimestre de 2021), respetivamente, 155.3%do PIB e 200.7% do PIB, muito acima dos 69.4% do PIB do governo da Alemanha. Esta enorme diferença reflete o maior risco dos títulos da Itália e da Grécia(em comparação aos da Alemanha). E a mera sinalização de aumento de juros ediminuição de compras destes títulos por parte do BCE faz com que osinvestidores precifiquem este risco, e os juros dos títulos da Grécia e daItália aumentam mais do que os da Alemanha (uma vez que boa parte da demandapor estes títulos sumirá caso o BCE realmente parasse de comprar estes títulosou mesmo se diminuísse as compras).

Porém, nesta terça-feira, houve uma diminuiçãodos juros dos títulos de dívida após Lagarde assegurar que o BCE vai evitar um“aumento prematuro” dos juros.

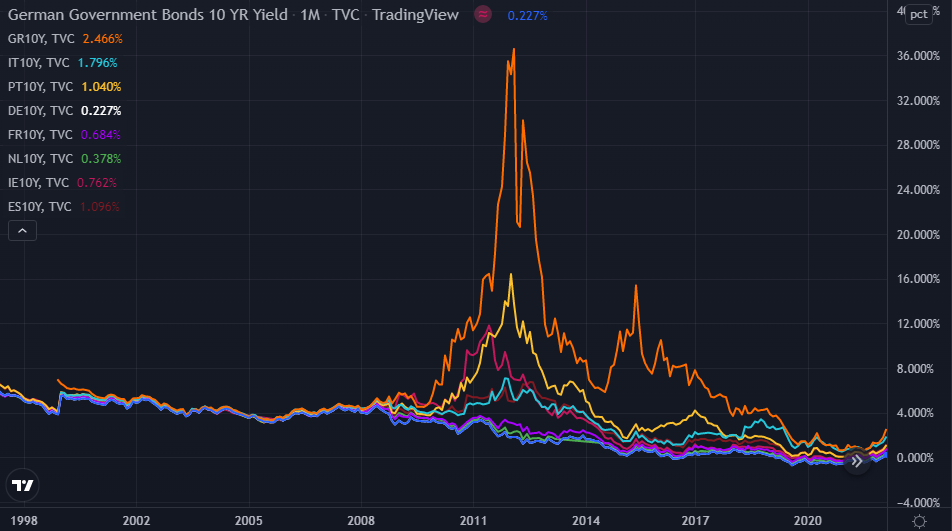

O gráfico seguinte mostra os rendimentos dostítulos de dívida de 10 anos de alguns países da zona euro. Veja que, antes de2008, ainda no início do euro, praticamente não havia diferença entre osrendimentos. Porém, a partir de 2008, passou-se a haver uma maior perceção dorisco dos países com dívidas maiores, como Grécia, Itália, Portugal, Espanha eIrlanda (que, dentre estes, foi o que mais diminuiu a dívida nos anos seguintes).Assim, os rendimentos destes países passaram a aumentar (levando a uma crise dedívidas soberanas e uma recessão na zona euro). Apenas a partir de 2015, quando o BCE começou o sei programa de compra deativos (nomeadamente, de títulos de dívida soberanas), é que a diferença entreos rendimentos voltou a ser menor.

Figura 3 – Rendimentos de Títulos de Dívida de10 Anos (1998-2022)

Grécia (Laranja); Itália (Azul); Portugal(Amarelo); Alemanha (Branco); França (Roxo); Holanda (Verde); Irlanda (Rosa);Espanha (Vermelho).

Portanto, é o BCE que tem mantido os jurosdestes títulos artificialmente baixos. Assim, o BCE não possui muito espaçopara aumentar juros ou diminuir (ou encerrar) as suas aquisições mensais detítulos de dívida dos governos d zona euro. Países como Portugal, Espanha,Itália e Grécia, que possuem um endividamento maior e governos maisperdulários, são muito dependentes deste status-quo e o mecanismo presente nazona euro não gera incentivos para que os governos mais endividados diminuam os seusgastos e seu endividamento o suficiente para que os juros de seus títuloscaíssem sem a intervenção do BCE. Na melhor das hipóteses, os governos diminuemo seu endividamento de maneira muito gradual (como fez Portugal entre 2016 e2019, e em 2021, após um aumento significativo em 2020).

André Marques

Português

Português English

English Español

Español