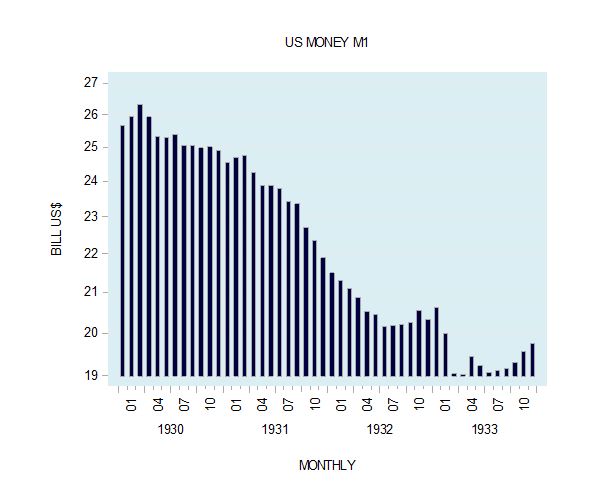

Em seus escritos, o líder do monetarismo(Escola de Chicago), Milton Friedman, culpou as políticas do banco central(neste caso, o Federal Reserve – Fed, o banco central dos EUA) por causarem aGrande Depressão da década de 1930. De acordo com Friedman, o Federal Reservenão conseguiu injetar reservas suficientes no sistema bancário para evitar umcolapso do estoque de dinheiro [Nota do editor: tendo a concordar com oFriedman em diversos pontos; porém, como adepto da Escola Austríaca, discordodo Friedman e da Escola de Chicago em relação à política monetária. Veja asprincipais diferenças entre estas duas linhas de pensamento aqui e aqui]. Por causa disto, Friedman sustentou que o agregado monetário M1, que estavaem US$ 26.34 mil milhões em março de 1930, caiu para US$ 19 mil milhões emabril de 1933 – um declínio de 27.9%. 1

Figura 1 – M1 dos EUA

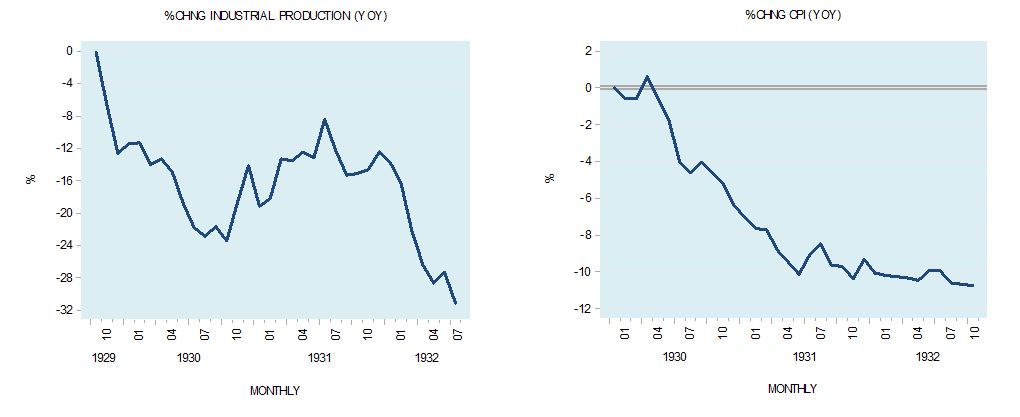

De acordo com Friedman, como resultado docolapso da oferta de moeda, o crescimento económico também caiu. Em julho de1932, a produção industrial havia caído mais de 31% ano a ano (veja o gráficoda esquerda na figura 2). Além disto, ano após ano, o Índice de Preços aoConsumidor (Consumer price Index – CPI) despencou. Em outubro de 1932, o CPIhavia caído 10.7% (veja o gráfico da direita na figura 2).

Figura 2 – Produção Industrial e CPI

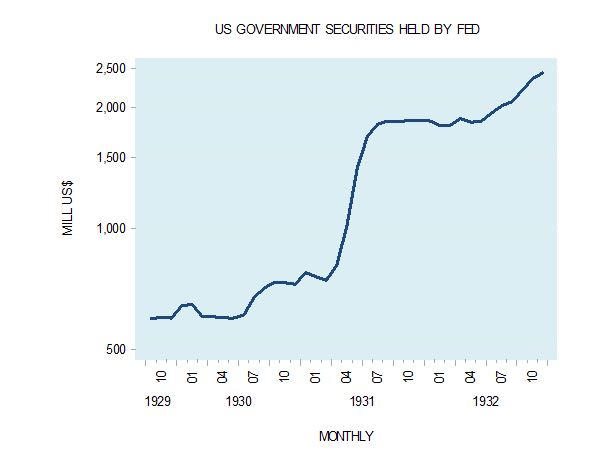

Um olhar mais detalhado dos dados históricosmostra que o Fed estava, na verdade, a realizar uma política monetária muitoexpansionista em sua tentativa de reviver a economia. 2

[Nota do editor: Os autores da EscolaAustríaca afirmam que a grande depressão da década de 1930 foi causada por umagrande expansão monetária ao longo da década de 1920 e prolongada por maisexpansão monetária e diversas outras intervenções do governo. Veja detalhes aqui, aqui e aqui, nas páginas 40-43. Aqueles mais interessados podem ler este livro (em português-BR ou em inglês)].

As posses de títulos do governo dos EUA porparte do Fed retratam a extensão das injeções monetárias. Em outubro de 1929,os títulos do governo dos Estados Unidos eram de US$ 165 milhões. Em dezembrode 1932, estas posses subiram para US$ 2.432 mil milhões – um aumento de 1.374%(veja a figura seguinte).

Figura 3 – Títulos de Dívida do Governo dosEUA em Posse do Fed

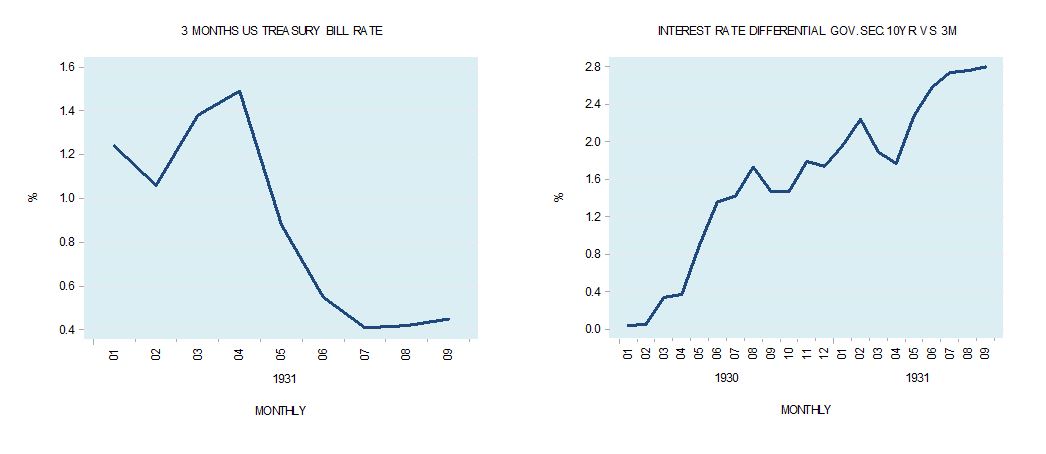

Além disto, a taxa de juros dos títulos dedívida de três meses caiu de quase 1.5% em abril de 1931 para 0.4% em julho de1931 (veja o gráfico da esquerda na figura 4).

Outra indicação da postura monetária frouxa doFed foi o aumento do diferencial entre as taxas de juro dos títulos de dívidade dez anos e os títulos de dívida de três meses. O diferencial aumentou de0.04% em janeiro de 1930 para 2.80% em setembro de 1931 (veja o gráfico dadireita na figura 4; uma curva de juros ascendente indica uma postura monetáriafrouxa).

Figura 4 – Rendimento do Título de Dívida de 3Meses e Diferencial do Rendimento do Título de 3 Meses e o de 10 Anos

A queda acentuada do M1 durante 1930-33 nãoindica que o Federal Reserve não tentou expandir a oferta monetária. O declíniodo M1 ocorreu devido ao encolhimento da poupança, por causa das anteriores políticasmonetárias do Fed.

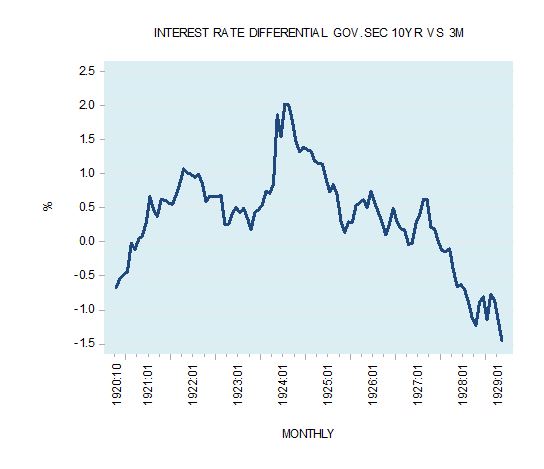

A curva de juros entre 1920 e 1924 revela a posturaexpansionista do Fed: o spread de rendimentos aumentou de -0.67% em outubro de1920 para 2% em agosto de 1924.

A reversão desta postura pelo Fed, que viu ospread de rendimentos cair de 2% em agosto de 1924 para -1.45% em maio de 1929,finalmente estourou a bolha monetária (veja a figura 5).

Figura 5 – Diferencial do Rendimento do Títulode 3 Meses e o de 10 Anos

Além disto, em alguns períodos as injeçõesmonetárias foram nada menos que maciças, contrariando a afirmação de Friedman.Por exemplo, a taxa de crescimento anual do M1 aumentou de -12.6% em setembrode 1921 para 11% em janeiro de 1923, e depois de -0.4% em fevereiro de 1924para 9.8% em fevereiro de 1925.

Esta grande expansão monetária resultou nodesvio de riqueza dos geradores de riqueza para várias atividades improdutivasque surgiram por trás de uma política monetária expansionista. Este desvio deriqueza resultou no esgotamento de poupanças. Enquanto a poupança estiver seexpandindo e os bancos estiverem ansiosos para expandir o crédito, váriasatividades improdutivas podem continuar a prosperar. Sempre que a geraçãoextensiva de crédito “do nada” aumenta o ritmo de consumo de riqueza acima doritmo de produção de riqueza, o fluxo de poupança é interrompido e um declínio dapoupança é desencadeado.

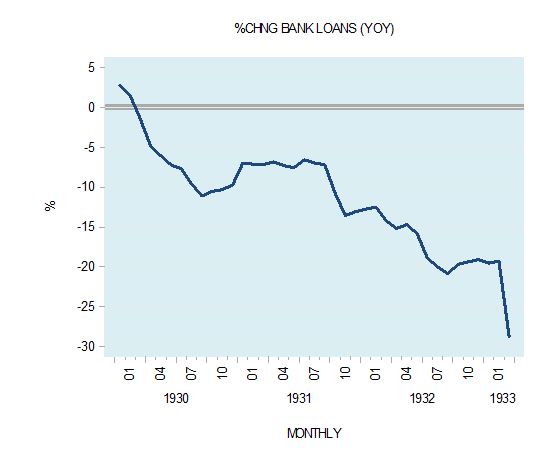

Consequentemente, o desempenho de váriasatividades começa a se deteriorar e os empréstimos ruins dos bancos começam ase acumular. Em resposta a isto, os bancos restringem seus empréstimos “donada”, desencadeando um declínio do estoque de dinheiro. Note que a poupança éo coração do crescimento económico, sustentando vários indivíduos que estãoempregados nas várias etapas da produção. Ao contrário do pensamento popular, odinheiro como por si só não tem nada a ver com o crescimento económico; cumpreapenas o papel de meio de troca.

Depois de crescer 2.7% ano a ano em janeiro de1930, os empréstimos bancários caíram 29% em março de 1933 (veja a figura 6).

Figura 6 – Empréstimos Bancários

Porém, quando o dinheiro emprestado étotalmente garantido pela poupança, no dia do vencimento do empréstimo ele édevolvido ao credor original. Assim, Bob – o mutuário de $ 100 – pagará aobanco na data de vencimento a soma emprestada mais juros. O banco, por sua vez,passará para Joe, o credor, seus US$ 100 mais juros, ajustados pelas taxasbancárias. O dinheiro faz um círculo completo e volta para o credor original.

Por outro lado, o crédito gerado a partir “donada” que é devolvido ao banco na data de vencimento resulta na retirada dedinheiro da economia, ou seja, em um declínio no estoque de moeda. A razão paraisto é que não havia poupador/credor original, uma vez que este crédito foigerado “do nada”.

Observe que as depressões económicas não sãocausadas pelo colapso do estoque de moeda, mas vêm em resposta a umencolhimento da poupança por conta da expansão monetária anterior. Um declíniodo estoque de dinheiro é apenas o resultado da queda de poupança. E esta quedaocorre por causa da anterior política monetária expansionista do banco central,que reflete um enfraquecimento do processo de geração de riqueza.

Consequentemente, mesmo que o banco centralfosse bem-sucedido em impedir o declínio do estoque de moeda, isto não poderiaevitar a depressão económica se o conjunto de poupança estivesse em declínio.Além disto, mesmo que políticas monetárias frouxas conseguissem aumentar ospreços e as expectativas inflacionárias, isto não poderia reanimar a economiaenquanto a poupança permanecer sob pressão.

Os comentaristas que consideram que por meioda expansão monetária pode-se evitar depressões económicas argumentam que estaexpansão fortalecerá a demanda agregada e que, com o aumento da demanda, aoferta agregada seguirá o exemplo. No entanto, sem uma poupança em expansão quemelhore e fortaleça a infraestrutura, não é possível aumentar a oferta de bense serviços. Não é possível fazer algo do nada.

Conclusão

Ao contrário do pensamento popular, asdepressões económicas não são causadas por um forte declínio do estoque demoeda, mas sim, por um esgotamento da poupança. Este esgotamento surge porcausa das anteriores políticas monetárias expansionistas. Uma postura monetáriamais restritiva impede o esgotamento da reserva de poupança, lançando, assim, asbases para uma recuperação económica.

1.Milton Friedman andRose Friedman, Free to Choose: A Personal Statement (New York: Avon, 1981), p.85.

2.Murray N. Rothbard,America’s Great Depression, 5th ed. (Auburn, AL: Ludwig von Mises Institute,2000).

Artigo originalmente publicado no MisesInstitute.

Tradução e edição de André Marques.

Autor: Frank Shostak é um associado do MisesInstitute. Sua empresa de consultoria, Applied Austrian School Economics,fornece avaliações e relatórios detalhados dos mercados financeiros e daseconomias globais. Ele recebeu seu diploma de bacharel pela Hebrew University;seu mestrado, pela Witwatersrand University; e seu PhD pela Rands AfrikaanseUniversity. Lecionou na University of Pretoria e na Graduate Business School daWitwatersrand University.

Nota: As opiniões expressas neste artigo nãonecessariamente vão totalmente de acordo com as da Elementum Portugal e dotradutor/editor deste artigo.

Português

Português English

English Español

Español